浮亏加仓的心理博弈与行为陷阱:一场自我消耗的恶性循环

浮亏加仓看似是“摊薄成本”的理性策略,实则是投资者在技术欠缺与心态失衡下,试图通过高风险行为寻求心理安慰的典型表现。这种行为背后隐藏着复杂的心理机制和市场认知误区,最终往往导致“越加越慌、越亏越深”的恶性循环。

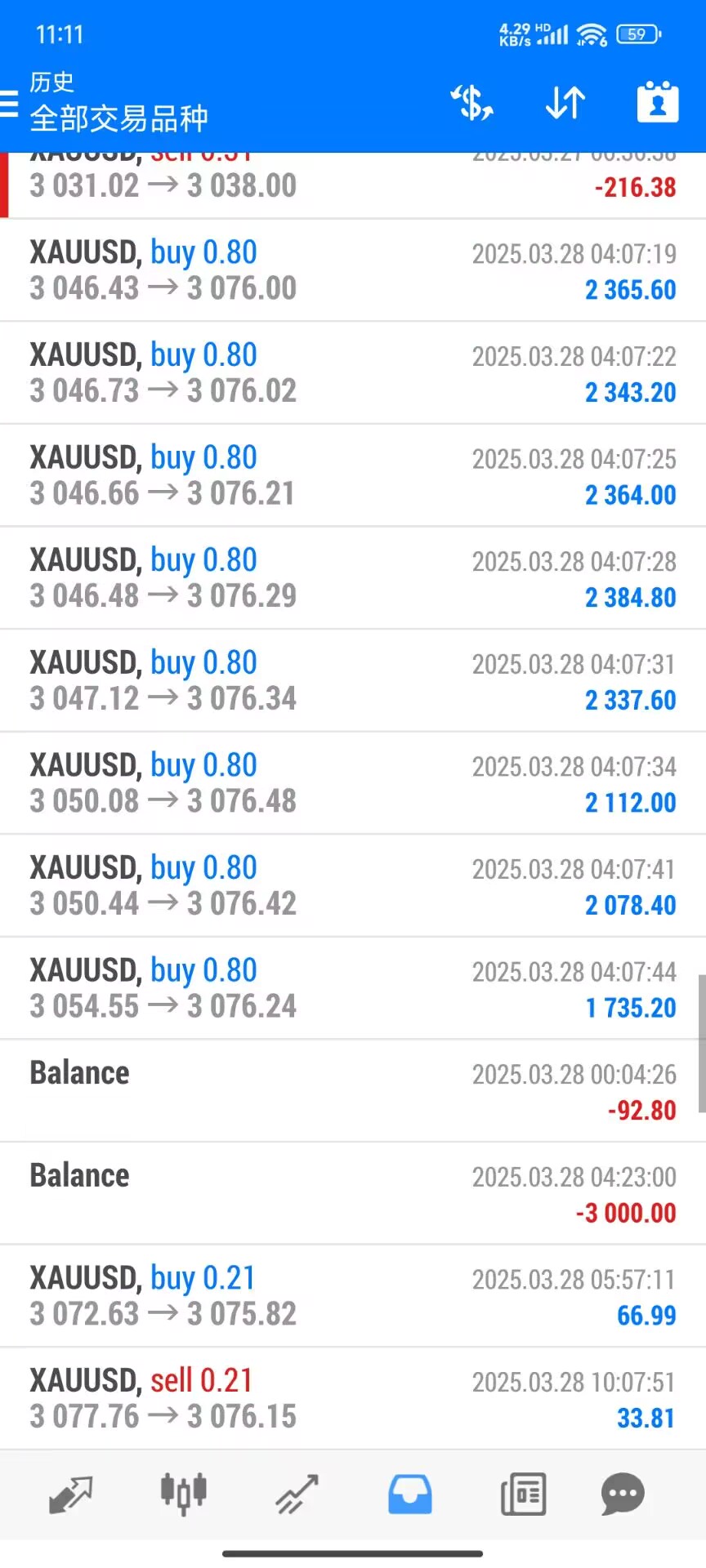

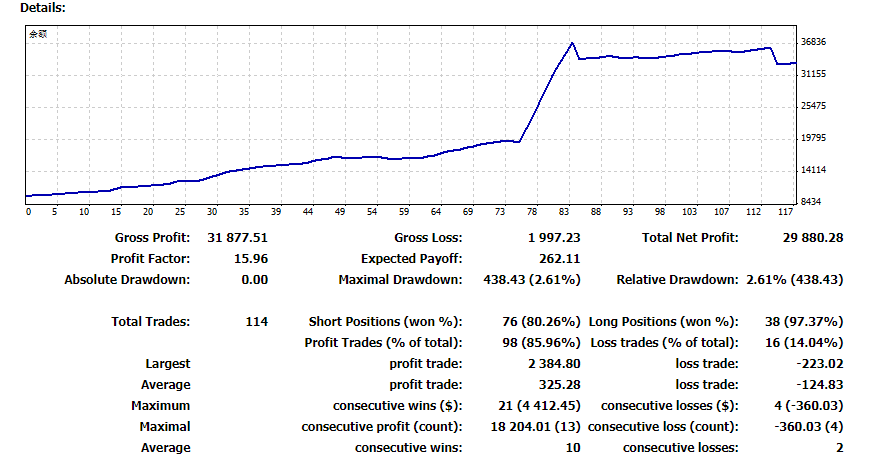

稳健型手打黄金,账户20015579,观摩密码Xau888888,MT4服务器KVBPrimelimited-Live,本金9800,盈利30000,人工黄金策略,月化10%-20%,稳健第一

一、心理动因:用行动掩盖认知缺陷的“自我欺骗”

1. 损失厌恶与沉没成本谬误

心理学研究表明,人对亏损的痛苦感知强度是盈利快感的两倍。浮亏状态下,投资者常陷入“沉没成本陷阱”,将已亏损的资金视为必须挽回的“债务”,而非可割舍的过去成本。交易者在价格反向运动的加仓行为,本质是希望通过追加投资“覆盖”前期亏损,而非基于市场趋势的理性判断。

2. 锚定效应与自我证明需求

投资者往往过度锚定初始建仓成本价,将后续操作简化为“证明自己正确”的执念。例如,当黄金价格新高时时,交易者选择加仓并非因为出现新的看空信号,而是为了证明以前的空单是正确的”,这种行为本质上是将市场博弈异化为自我认同的争夺。

3. 侥幸心理与虚假控制感

浮亏加仓常伴随着“市场终将反转”的侥幸预期。投资者如同被毒蛇咬伤的猎人,不优先止血止损,反而执着于追杀毒蛇以“复仇”,最终因失血过多而失败。这种心理投射到交易中,体现为用加仓行为制造“我仍在主动作为”的虚假控制感,掩盖对市场无力的现实。

二、行为逻辑:技术缺失下的“刀头舔血”策略

1. 以战术勤奋掩盖战略懒惰

浮亏加仓本质是“用操作频率替代深度分析”。缺乏盈利技术的投资者,往往将加仓视为“努力”的象征,却忽略了对市场趋势、资金管理和止损纪律的系统性学习。例如,满仓操作的投资者在10分钟内爆仓,正是技术缺失与盲目加仓结合的悲剧。

2. 成本摊薄的数学幻觉

浮亏加仓常被美化为“降低持仓成本”,但这一策略仅在特定条件下有效:

市场确实存在反转动能

账户有充足保证金抵御波动

多数情况下,摊薄成本只是延缓痛苦而非解决问题。例如,

3. 情绪化决策的正反馈陷阱

浮亏加仓常形成“焦虑→加仓→短暂缓解→更大焦虑”的闭环。浮亏加仓会加剧投资者的恐惧情绪,使其在后续操作中更易被短期波动牵制。这种状态下的交易者,如同“盯着变质蔬菜”的买菜者,因过度关注成本价而忽视资产实际价值变化。

三、市场风险:从“饮鸩止渴”到系统性崩溃

1. 仓位失控的杠杆效应

浮亏加仓往往伴随仓位膨胀。例如:交易者从初始2手空单逐步加至12手,若保证金比例为10%,其资金杠杆率从20%飙升至120%,价格波动对账户的杀伤力呈指数级增长。网仓位公式(单品种仓位≤(本金×2%)÷最大潜在亏损)在此类操作中完全失效。

2. 流动性风险的双重挤压

浮亏加仓可能同时面临:

价格流动性风险:深度浮亏时难以平仓(如极端行情下的涨跌停板);

资金流动性风险:保证金不足导致的强制平仓

这种双重风险在期货、杠杆ETF等衍生品交易中尤为致命。

3. 机会成本的隐性损失

执着于挽回特定品种的亏损,可能导致投资者错过其他优质机会。投资中“等回本再卖出”的心态,往往让投资者错失市场反弹时的替代性收益。这种隐性成本在长期视角下可能远超显性亏损。

结语:解套之道在于直面现实 。浮亏加仓的本质是“用错误的方法解决错误认知导致的问题”。要跳出这一循环,需践行“健康持仓心态三法则”:制定交易剧本、设置情绪冷却期、用数据替代感觉。同时,交易者要“接受不完美”,将亏损视为市场学费而非个人失败。真正的交易智慧不在于“如何加仓摊薄成本”,而在于“何时承认错误并重新出发”。

表情

登录后可进行评论

表情

登录后可进行评论