高频交易的类型 高频交易主要有五种类型:闪单交易(Flash Order)、掠夺性算法交易、自动交易做市商、程序化交易和流动性回扣交易。

闪单交易方式是美国期货交易所特有的闪单指令所导致的,主要依托于做市商制度,而这些在国内远未成形。

掠夺性算法交易,充分借助大型计算机服务器产生的更快交易速率,将大额买卖指令分割成众多小额交易订单指令,通过不间断的下单与撤单,欺骗不知情的投资者误判市场行情而做出错误的下单指令,这类算法交易则利用对方的错误,实现套利交易。

自动交易做市商一般通过极速下单之后迅速撤单来“做平”记账簿上保留的大单,从而以近乎欺骗的手段获取大额买家的限额信息和挂单拟交易价格信息。然后,做市商会在其他地方买入股票并将其卖回给这些机构,实现赢利。

狭义的程序化交易是指在同一时间大量买入股票,从而诱骗其他证券投资机构的程序化计算机触发大量买单,令市场行情出现剧烈上涨。广义上是指设计人员将交易策略的逻辑与参数在电脑程序运算后,将交易策略系统化。

流动性回扣交易主要是获得成交量回扣(rebates),由交易所提供给制造市场流动性的经纪公司与成交量挂钩的回扣。当市场缺乏其他交易者愿意进行证券购买时,这些交易者愿意成交其中的一部分,获取由于为市场提供流动性而得到的交易所收费返还回扣。

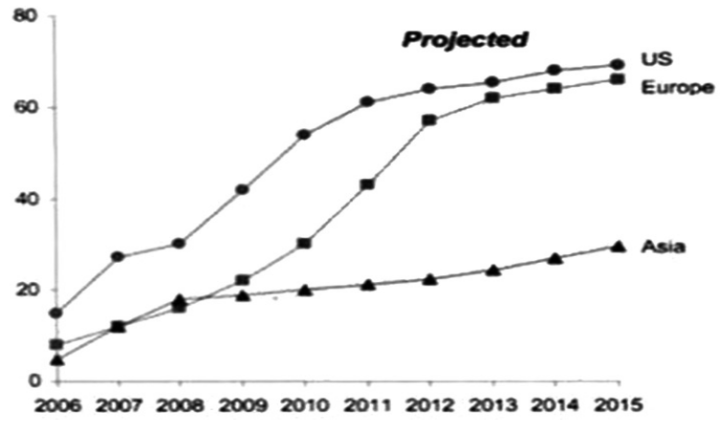

图为美国、欧洲和亚洲的证券市场高频交易比例(%)

高频交易的风险-华尔街生死20分钟

算法交易、程序化交易以及现在风口浪尖的高频交易都是科学技术发展的必然产物。新生事物的出现都会产生很多争议和问题,就像当年的日内交易一样,如今的高频交易同样如此。在2010年5月6日,由于计算机程序错误发出的交易信号导致市场出现了41亿美元的卖盘,道琼斯指数(DJI)日内大跌近1000点,近1万亿美元市值蒸发。这一事件堪称华尔街历史上波动最剧烈的20分钟。美国以及其他国家的交易所陆续出台了管理高频交易的规定。日本监管当局每天都可以从交易系统中发现上百宗可疑的交易,但是从近年日本公布的股价操作案件来看,欺诈依然以那些原始而老套的手段为主,而一度被呼吁限制和打压的高频交易在日本市场上依然保持着主流地位。

从基本原理来看,高频交易只不过是执行交易员的指令,那么只要交易指令并没有违规,就无可厚非。说到这里,一定有很多人说,如果没有高频交易,市场就不会这么动荡,因为人们不会来不及反应,而高频交易在市场波动的时候推波助澜,加剧了市场的波动。实际上即使没有高频交易,市场参与者也会根据自己的情况做出开平仓的决策,当这种决策具有广泛一致性的时候,市场一样会出现剧烈波动,这个是市场中一个常态的特征。同样,相当多的市场参与者为了盈利也会费尽心思挖掘监管漏洞和利用甚至创造市场的不公平。闪单交易就是一个典型。因为金融交易和计算机、数据通信、信号处理的融合,很多词汇自然也来自这些领域。闪单就是直接受计算机闪存的启发而得,它除了表示速度快,还有许多细节。前者表示执行速度小于500毫秒,后者表示静态读写速度达到微秒级。同样的道理,我们也不能把高频仅理解为一个形容词,否则我们怎么进入时域和频域对信号进行分析,又怎么理解某些学术论文提到的短波交易。

资本市场中,也由于高频交易的泛滥而产生了诸多的问题,高频交易的运行速度远远超过人的大脑的随机控制能力。为了进一步提升运行效率,投资公司甚至把交易运行程序完全固化在硬件中,同时把服务集群安置在离交易所很近的地方。高频交易帮助成交量激增的同时,也会加剧交易倾斜,严重时导致恶性循环。1987年10月19日,美国股市发生大崩盘,就是由于交易程序同时抛售筹码,导致的恶性循环。高频交易实现超额利润的价格基础是其他交易对手的报价,而不是标的证券的内在价值,从而使得证券交易脱离实体公司的价值增长制约。而对于普通的投资者来说,高频交易门槛过高,使得市场中出现不对等竞争环境。投资者缺乏对于数学、计算机、金融知识的深刻了解,更加无法和大型机构的超级计算机竞争,高频交易在加剧市场动荡和风险下,还加剧了市场的不公平性,伤害普通投资者的信心。不过,有些监管部门会邀请直接的市场参与者对监管方法做指导,这是一个能够弥补监管者市场经验不足和提升监管政策制定的有效性的好方法。

随着时间的推移,无论是程序化交易还是高频交易只会越来越正常化和常态化,我们应该正确看待高频交易,不能“因噎废食”。国际金融市场上,美国70%的交易由程序化完成,对于普通的投资者来说,程序化也是一个比较好的入门途径,对于交易策略和思想起到直观上的帮助,帮助交易者少走弯路,同时解放人力,提高效率。

高频交易将如何重塑股市?这是美国的案例

瑞信策略师Ana Avramovic表示,无论投资者如何看待,高频交易已经在市场生态系统中站稳了脚跟,并对股市造成了广泛而深远的影响。

这种利用计算机算法分析复杂的市场变化并快速执行交易指令的方式将华尔街划分为两个阵营,一方认为股市从高频交易中大大获利,而另一方则持相反看法,认为高频交易将投资者置于一种被动状态,一旦系统出现错误,将会在短时间内给股市带来巨大冲击。

近日,在一份名为《我们都是高频交易员》的报告中,瑞信策略师Ana Avramovic表示,无论投资者如何看待,高频交易已经在市场生态系统中站稳了脚跟,并对股市造成广泛而深远的影响。Avramovic提出高频交易对股市造成的四个影响包括:

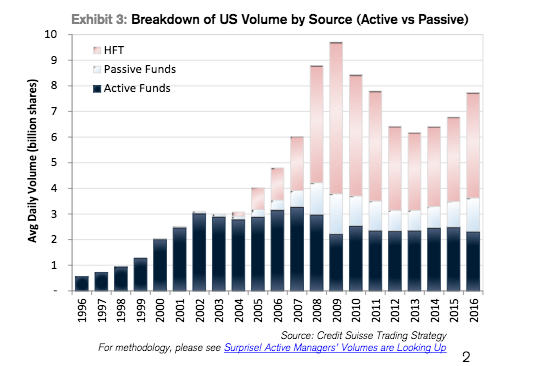

高频交易大大提高了市场交易量。据瑞信报告,在金融危机之前十年,也就是高频交易被大量应用之前,美国股市的日交易量大约维持在30亿美元到40亿美元之间。而目前美国股市的日交易量已激增至金融危机前的水平的两倍多,瑞信认为主要原因就是高频交易。

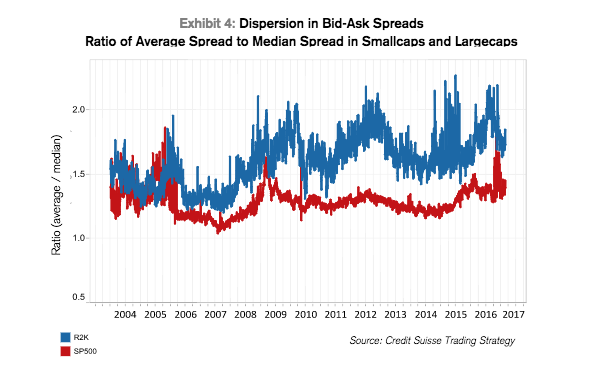

大盘股的买卖差价收窄。瑞信研究发现,高频交易兴起以来,大盘股的买卖差价呈现收紧趋势,而小盘股的买卖差价持续扩大,这意味着高频交易主要集中在流动性高的大盘股。一般来说大盘股和小盘股的买卖价差受市场波动性的影响,应该是呈现相同的趋势,同时扩大或者同时缩小。然而瑞信的研究发现,从2009年中开始,流动性高的大盘股与流动性低的小盘股在买卖差价上开始呈现离散趋势。

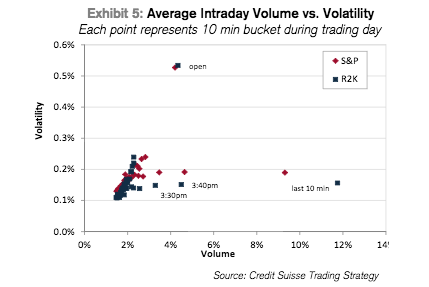

大盘股在交易尾盘的波动性增大。据瑞信研究,大盘股和小盘股的最大波动分别出现在盘中的不同时间。小盘股一般在开盘时的波幅较大,由于市值较小,它们需要较长的时间来确定公平价格。相反,大盘股由于存在大量的做市商,他们的频繁报价令股价在买价和卖价之间频繁波动,特别是在尾盘的时候。瑞信认为,这种差异主要是由于高频交易主要集中在大盘股,而较少发生在小盘股。

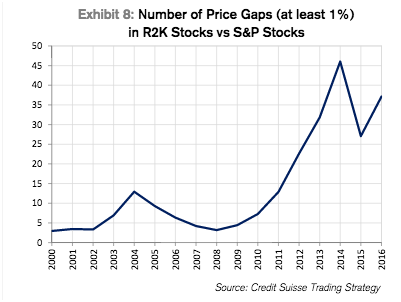

大盘股出现大幅度涨跌的情况较少。高频交易从市场的低效率中获益,当市场低效情况出现时,它们通常能很快地介入。因此,高频交易集中的股票比较少会出现价格缺口,以及极端上涨或者下跌的情况。据瑞信统计,2009年时小盘股和大盘股出现价格缺口的比例是5:1。从2010年以后一直到现在,随着越来越多高频交易集中在大盘股,这个比例大大增加。

高频交易的偶像-西蒙斯

西蒙斯的大奖章基金是华尔街对冲基金的一个神话,连续20年,平均每年盈利35%,如果考虑该基金5%的管理费和40%的提成的话,它每年的收益率超过60%。这个收益率远远超过了巴菲特和

索罗斯。

表情

登录后可进行评论

表情

登录后可进行评论