美股上半年完美收官,涨幅超过14%,不过反弹绝大多数集中在5只股票上,市场宽度让人担忧。

标普500指数录得从90年代互联网泡沫后最佳上半年表现之一,要注意这是在去年上涨24.2%的基础上完成的。

其中几乎60%的贡献来自于英伟达、微软、亚马逊、Meta和苹果。在生成式人工智能的热潮下,英伟达一只股票就贡献了31%。

近几个月该趋势愈演愈烈,第二季度指数涨幅逾90%归功于英伟达、苹果和微软三只股票。分析师预想中的反弹队伍壮大还没有看到发生的迹象。

尽管如此,投资者们仍然对其他股票后来居上抱有希望,就像去年第四季度那样。美国利率在更长时间内维持在高位理论上对价值股有利。

摩根士丹利投资管理经理Andrew Slimmon表示,下个财报季会把注意力引向基本面稳健的企业。

先锋集团量化市场策略主管Denise Chisholm则称,如此夸张的集中度代表着稳定性较低,可是市场以前曾维持这种状态很长时间。

经济是关键

高估值是另一个争议焦点。标普500信息技术指数在6月的12月远期市盈率为31倍,大盘为21倍。

专家们认为,那些大型公司的盈利似乎可以支撑起本身高估值,并非像世纪之交那会儿互联网泡沫的情况。

摩根大通资产管理的David Kelly认为,科技巨头狂欢估计会继续,除非出现像2022年那样的闪崩。

根据很多市场人士的预测,大型科技企业的盈利增长预计会开始放缓,而其余标普500成分公司会加速。

Evercore ISI的研究显示,历史上有3个时期的大盘估值和现在类似,分别是1993到1995,1998到2000,以及2020到2021,每次都持续到经济明显失势。

BCA Research首席全球策略官Peter Berezin在报告中写道,和主流观点相反,经济会在今年或者明年早期陷入衰退。

如果上述假设属实,标普500可能下跌至3750。他的判断是劳动市场未来几个月大幅降温,从而影响消费支出。

空头无奈

高盛的观点是,美国企业即将公布二季度财报,期待值为近3年来最高。预计标普500上个季度盈利同比增长为9%。

该投行称,由于设定的门槛高于前面几个季度,每股收益超预期的空间变小了,且超预期对股价刺激也会变小。

虽然上个季度指数中有几乎80%的企业发布盈利好于预期,不过投资者对其的反应已经归于平淡。

根据彭博财智数据的中位数,企业在发布财报当日的股价跑输大盘约12个基点。不仅如此,高盛的情绪指标处于高位。

由于越来越多投行上调了美股的年底目标价,剩下为数不多的空头发现反向观点很暗让客户感到信服。

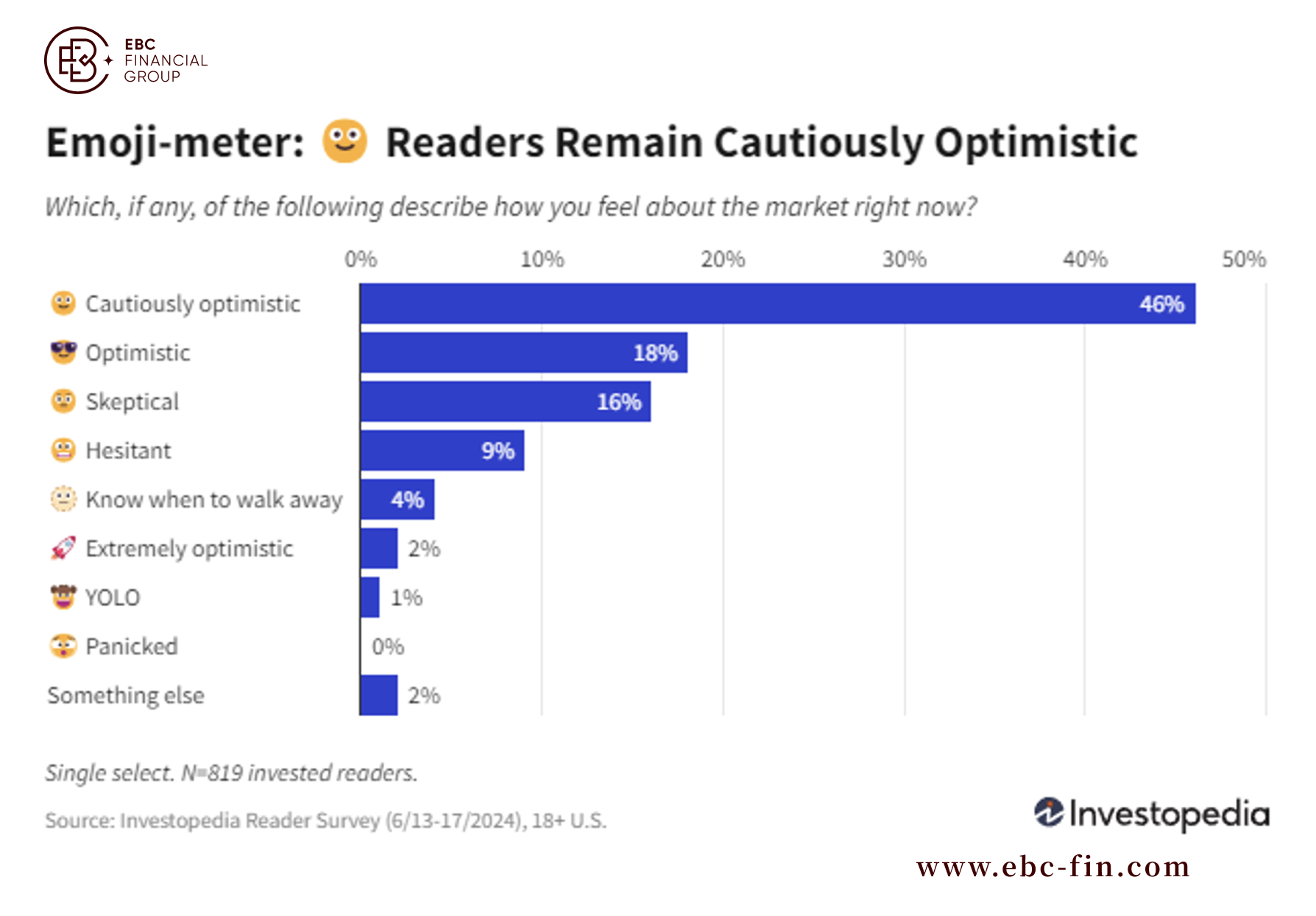

Investopedia在6月的调查表明,散户对于股市越来越有信心,大约三分之二受访者选择“谨慎乐观”或者“乐观”。

类似的,美国散户投资情绪调查显示,截止6月26日当周,看多比例稳定在44%左右,比历史均值高出差不多8%。从4月晚些时候以来,该群体一直保持整体看多。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

表情

登录后可进行评论

表情

登录后可进行评论