美联储官员在本月的会议上一致认为,他们需要在接下来的两次会议上每次加息半个百分点,继续采取一系列激进的举措,不过在必要时也会进行灵活调整。

会议纪要表明金融市场存在潜在断层的不确定性,官员们与40年来最严重的高物价压力作着斗争,利率水平将会抑制需求。提到可能采取的限制性政策时官员也表明,在通胀率回到2%的目标之前,他们不会就此罢休。这一战略表明,接下来6月、7月的两次会议上,美联储需要每次加息半个百分点,不过这一政策的制定取决于通胀率的具体数据。

亚特兰大联储主席拉斐尔·博斯蒂克(Raphael Bostic)周一表示,如果价格压力降温,9月暂停加息是有可能的。会议纪要公布后股市上涨,而美国国债收益率波动,美元涨幅收窄。市场定价将会随着未来两次加息而变动。

德雷福斯和梅隆大学首席经济学家文森特·莱因哈特(Vincent Reinhart)表示,该委员会正在部署一种渐进主义战略,通过一系列0.5个百分点的加息,将推动价格走低。“大多数与会者认为,在未来几次会议上,目标区间增加50个基点可能是合适的,”会议纪要说。“许多与会者认为,取消政策宽松将使委员会在今年晚些时候处于有利地位。”

对企业利润前景的担忧和利率上升也扰乱了金融市场。标准普尔500指数年初至今下跌约17%,而美国国债两年期国债收益率为2.5%,而1月初约为0.8%。

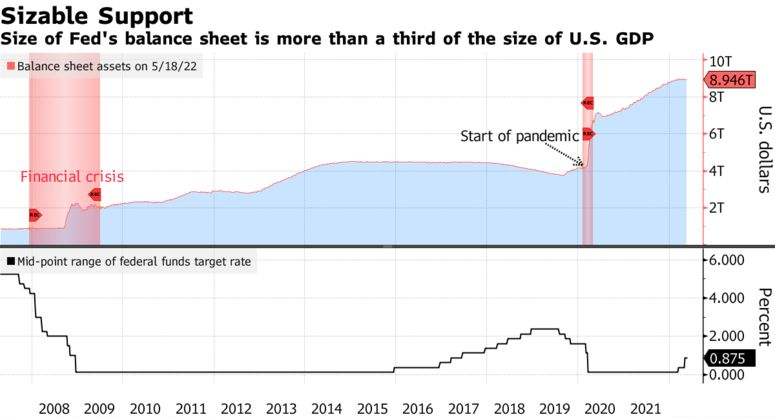

会议上,官员们还敲定了计划,美联储允许其8.9万亿美元的资产负债表开始缩减,给借贷成本带来额外的上行压力。从6月1日开始,美国国债的持有量将允许每月下降300亿美元,9月份将逐步上升至每月600亿美元,而抵押贷款支持的证券持有量将每月减少175亿美元,增至350亿美元。

“关于与资产负债表缩减相关的风险,一些与会者指出,金融市场状况可能会产生意想不到的影响,”会议纪要说。

“我认为美联储必须冒着经济衰退的风险,”美国银行(Bank of America Corp.)全球经济研究主管伊桑·哈里斯(Ethan Harris)表示。“当我们进入秋季时,真正的问题可能将在之后出现。”

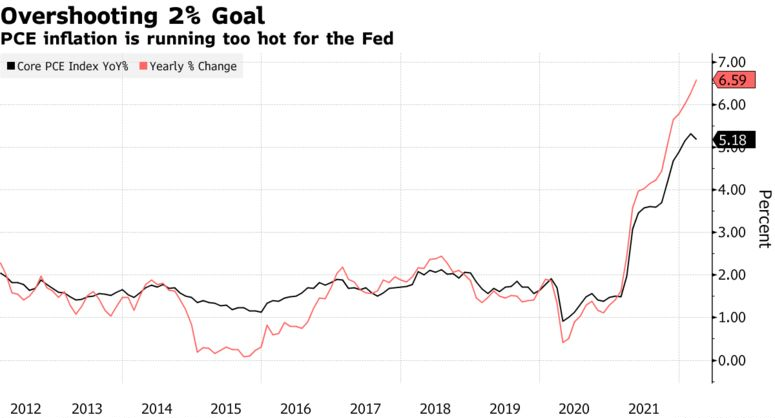

该纪要还显示,美联储工作人员上调了他们的通胀预测。他们估计,2022年个人消费支出价格指数将上涨4.3%,明年将放缓至2.5%的涨幅。美联储的通胀指标,即个人消费支出价格指数,目标是每年2%。该指标在截至3月的12个月内上涨了6.6%,而劳工部的4月份消费者物价指数上涨了8.3%。

高通胀激怒了美国人,损害了乔·拜登总统的支持率,愤怒也指向了美联储。即便如此,杰罗姆·鲍威尔(Jerome Powell)本月以80-19的投票结果被参议院确认为第二任主席。

到目前为止,借贷成本的上升尚未显著削弱消费者需求,4月份零售需求稳步增长;但30年期抵押贷款利率目前高于5%,房屋销售的步伐已经放缓。

表情

登录后可进行评论

表情

登录后可进行评论