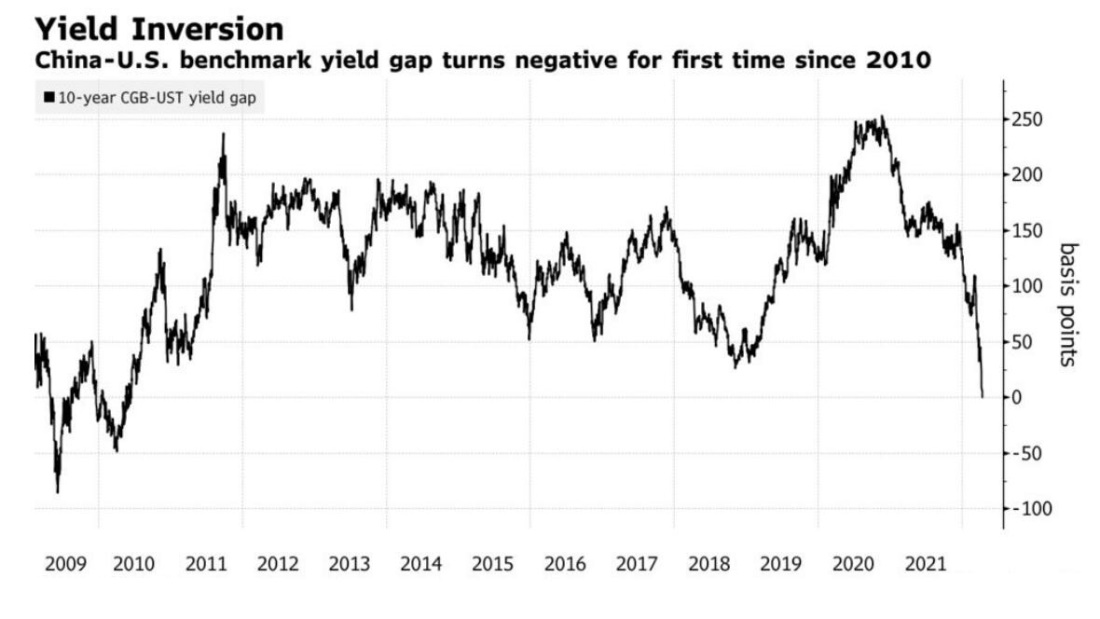

- 中美10年期国债收益率自2010年以来首次出现倒

- 央行本周或将降低贷款利率以支持经济

中美国债收益率倒挂

本周一,中国10年期国债与美国国债之间的收益率差变为了负值,这是自2010年6月以来首次出现倒挂的情况。随着美联储开始积极加息,美国国债价格下跌,美国10年期国债收益率创下3年来新高,达2.784%。相较之下,周一交易量最大的中国10年期国债收益率为2.75%,在过去两周内下降了7个基点,考虑到中国未来预期将采取宽松的货币政策,在过去的两个月里,全球基金市场已经卖出了近900亿元人民币(140亿美元)的中国主权债务。但由于上海暂时的封锁打击了经济活动,市场预计央行将会注入现金或采取降息等措施以支持经济增长。

巴克莱银行驻新加坡策略师Ashish Agrawal说:“如果美国的通胀风险持续,短期内很容易引起美国国债收益率会推高到中国国债的水平,尤其是在中国封锁的风险重新出现的情况下。”越来越多的人预计,中国央行会在新冠疫情影响经济的情况下不得不进一步放宽货币政策,本周的重点将是关键贷款利率。自今年年初以来,因受美联储近三十年来最为紧缩的货币政策影响,中国10年期国债的溢价已下降100多个基点。

澳大利亚和新西兰银行集团的高级中国策略师邢兆鹏表示,中国债券市场的资金外流情况在短期内将持续。他预计,后续美国国债收益率将比中国同期有15个基点的利率优势,10年期国债收益率为3%。3月份,在数据显示信贷扩张速度快于预期,且工厂门市价格上涨超过预期的情况下,中国10年期收益率上升了两个基点,至2.78%。但这并不意味着中国人民银行会停止货币宽松政策的步伐,因我国目前正面临着两年来最严重的新冠疫情,且上海的长期封锁,将为我国实现今年5.5%的增长目标增添隐忧。

中国债券市场资金外流

全球基金持有的中国主权债券从2月份的11.1%降至3月的10.8%。高盛集团此前将对今年中国的债券流入的预测树从1400亿美元下调至1000亿美元。 中国在岸市场的资金外流加上收益率溢价的减弱,使大众对人民币的货币实力产生怀疑。在岸人民币周一下跌0.1%,至1美元兑6.3696元,但在中国强劲的经常账户盈余的支持下,它仍然是今年亚洲表现最好的货币。

Abrdn Plc驻上海的中国固定收益主管Edmund Goh说:“如果中国不再有较高的利率优势,投资者对人民币的估值将感到担忧。”华侨银行利率策略师France Cheung说:“鉴于名义收益率利差的压缩,外国投资者可能发现中国政府债券(CGB)的吸引力下降了。”

倒挂是否将对中国产生重大影响

然而,巴克莱银行Agrawal认为,在债券市场中的投资资金撤出并不会对货币产生不利影响。他说,投资组合的外流主要是由主动型经理人降低期限风险所驱动的,并补充说中国的经常账户盈余可以抵消这些不利因素。Agrawal说:“两个经济体在周期中处于非常不同的阶段,名义利率已经收敛,但就中国而言,实际利率仍然具有吸引力。”

中银证券全球首席经济学家关涛表示,美国目前正经历40年的高通胀,而国内通胀水平相对温和。美国货币政策的重点是“防止通货膨胀”,而国内货币政策的重点是“稳定增长”,这可能是才中美国债利差倒挂的主要原因。

鉴于我国的通货膨胀率仍低于美国,一些分析师仍坚持对中国资产的看涨押注。丰业银行驻新加坡的货币策略师高琦表示:“中国的实际收益率仍高于美国,人民币会继续保持稳定。”

中国邮政储蓄银行研究员娄飞鹏说:“总体来看,目前出现倒挂是经济周期和货币政策周期错位所致,预计我国货币政策仍将以我为主,根据国内经济形势进行调整。考虑到目前股市、债市投资者结构中外资占比较低,以及剔除通胀后的实际收益率因素,预计不会发生大规模资本外流。”

3月份,外资持有中国主权债券创下了自2015年8月以来的最大月度百分比降幅,主要因乌克兰冲突的恶化,以及中国国债收益率溢价的收窄。经济学家及交易员预计,随本周共1500亿元MLF和400亿元人民币到期,中国人民银行最早可能在本周五降息。

表情

登录后可进行评论

表情

登录后可进行评论