2020年最大的风险事件,就是1~4月的新冠肺炎疫情大爆发。按照日元是避险货币的逻辑,USDJPY应当出现较大幅度的升值。

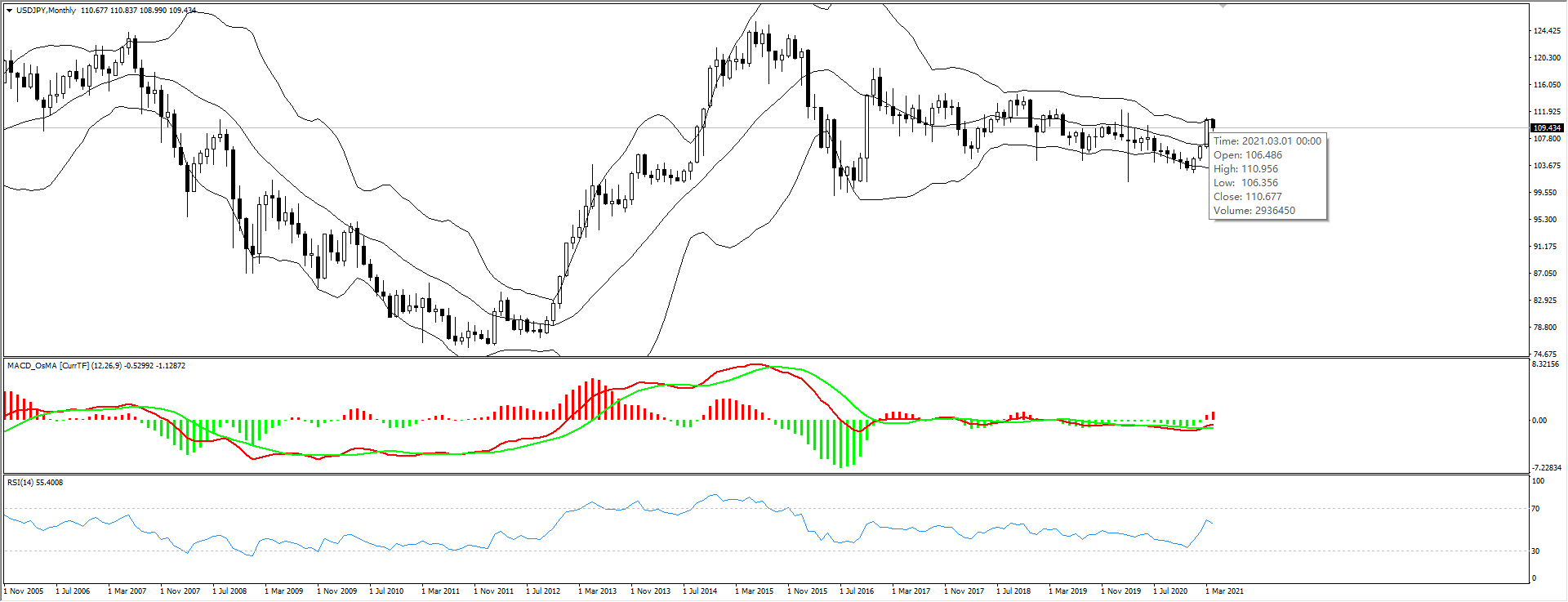

从USDJPY月线图来看,上个月三月106.4开盘最后收线110.6的位置,涨了整整一个月,那我个人也是在日元上有小小的盈利,大概半个月前写过一片日元的文章大家感兴趣可以翻看,那么“避险货币”四个字大家应该都理解什么意思,那日元到底属不属于避险货币呢。

如果计算USDJPY在2020年全年的走势,12月份收盘价为103.24,跌幅4.46%,也不算很大幅度的升值。从该案例来看,日元避险属性不明显。

从上面这个案例中可以看出,日元具有避险属性,但避险属性并不是在每一次风险事件中都表现的非常明显。

那么,为什么日元会具有避险属性呢?主要原因有两个:

1、超低利率与QQE

从2000年开始,日本就执行超低利率政策,距今已经有二十多年的时间。最新的利率为-0.1%,代表在日本国内做理财投资,很难实现可观的收益。基于此,有大量的日本国内资金选择海外投资,日本投资者持有的外国资产价值远远高于外国投资者持有的日本资产价值。根据日本财务省的数据,截至2015年底,这些所谓的“净外国资产”为339万亿日元,接近日本全年GDP的总值。

一个简单的逻辑是,以美国为首的西方发达国家经济出现衰退的时候,流出日本的日元会选择收缩战线,纷纷将前期的美元资产转变为日元,从而提高了日元的需求量,进而推升日元币值。从最终结果来看,就是全球经济出现危机之后,日元升值,具有了避险属性。

2、经济体量大

瑞士的货币瑞郎,在2015年之前同样也是避险货币。但是在瑞郎黑天鹅事件之后,其避险属性遭到严重削弱,当前只是一个普通的国际货币而已。那么,为什么瑞士会遭受瑞郎黑天鹅事件?除了直接导火索“放弃兑欧元汇率1.2比值”之外,更重要的原因是瑞士的经济体量较小,抗风险能力弱。

日本的全年GDP总值为5万亿美元,瑞士的GDP总值为7000亿美元,日本经济体量远远大于瑞士。所以,在将日元看做避险货币方面,国际投资者不用太过担心流动性的问题,毕竟市场上流通的日元总量取之不尽用之不竭。得到了国际社会的认同,之前由日本本国资金造成的日元避险属性,就被放大为国际通用的避险货币。

表情

登录后可进行评论

表情

登录后可进行评论