发表于:2012-12-01 05:46只看该作者

3楼

;P大气如海

发表于:2012-12-01 08:48只看该作者

4楼

顶一顶,继续努力。。

韬客社区www.talkfx.co

5楼

本帖最后由 管理员No.5 于 2012-12-3 14:19 编辑

前排看《墨菲论市场互动分析》,p55有句“我们的市场互动分析原则之一,是债券通常领先于股票”。好奇就去看美债什么情况。我不是学经管专业的!这里用来做笔记的。

注:图表来自 futures.tradingcharts.com不要说我侵权啊啊啊啊啊啊啊啊啊啊啊啊啊啊!!!!!!!!!!!!!!!!!!!!!!!!!!!

2 Year Treasury Note (Globex) 06 May 11 - 30 nov 12 周图 注:以下走势均为同时间段同周期图

5 Year

Treasury Notes (Globex)

10 year tressury notes 30 Year T-Bond (Globex)

11年9月2日超长阴线 Eurodollar (Globex)

[/color]歐洲美元期貨(EURODOLLAR Futures)

歐洲美元期貨(EURODOLLAR Futures)

此並不是歐元貨幣期貨!而是由於美國長年累月地處於貿易赤 字,形成一大筆美元資金長期不在美國境內。歐洲美元期貨即為該 筆資金所衍生出來的利率期貨。和美國債券不同的是價格不是受美息影響而是受英國利率(LIBOR)影響。

報價為100減去息率。如利率為5.25%,即市場報價為94.75。即100-52.5=94.75。

这个我不懂,求教意思!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

30 Day Fed Funds (Globex)

fed funds:指美国的商业银行存放在联邦储备银行(即中央银行体系)的准备金,包括法定准备金及超过准备金要求的资金。这些资金可以借给其他成员银行,以满足他们对短期准备金的需求,拆借的利率称为联邦基金利率。该利率是美国两大基准利率之一,另一基准利率是贴现率。联邦基金也可指联邦储备委员会用以支付其购买美国政府证券的资金。

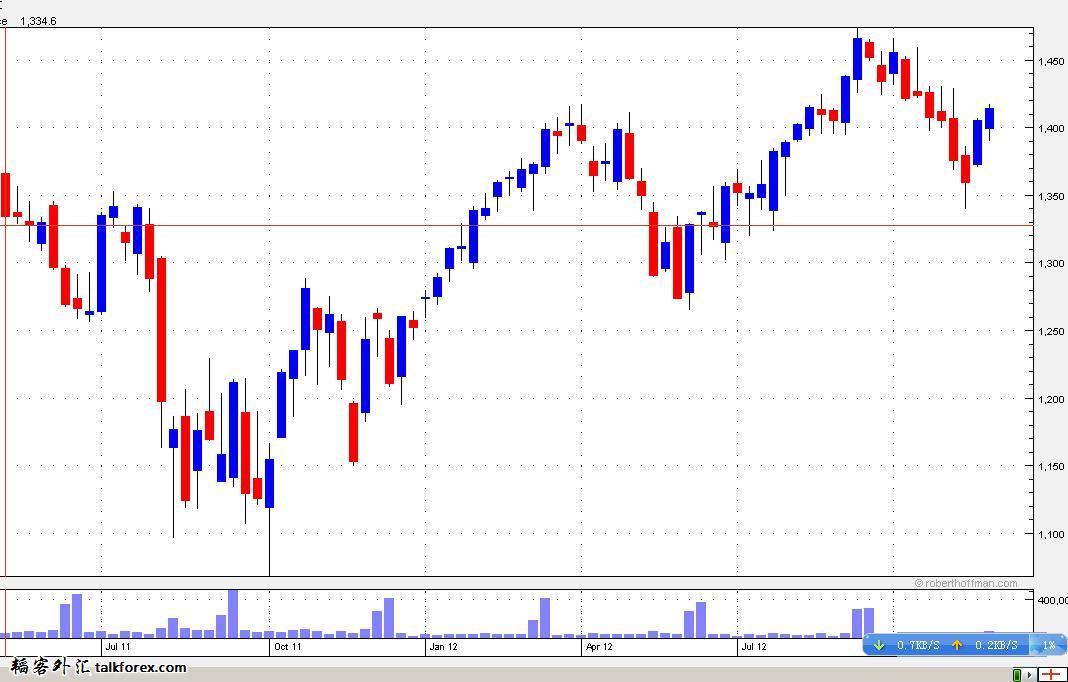

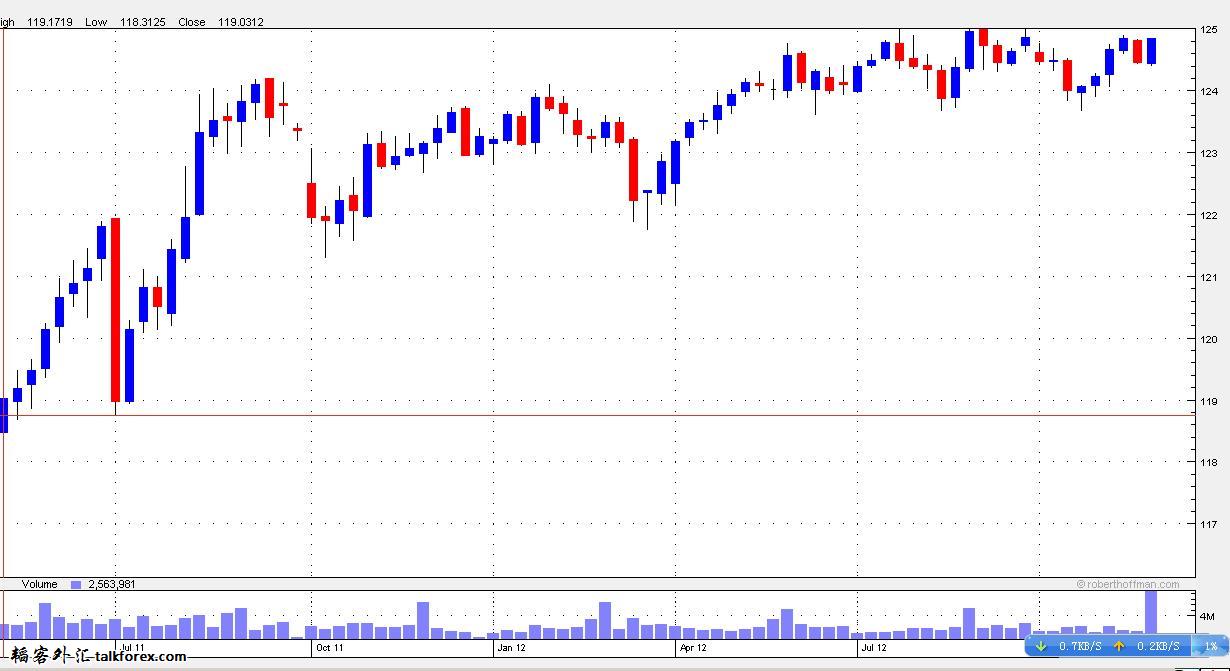

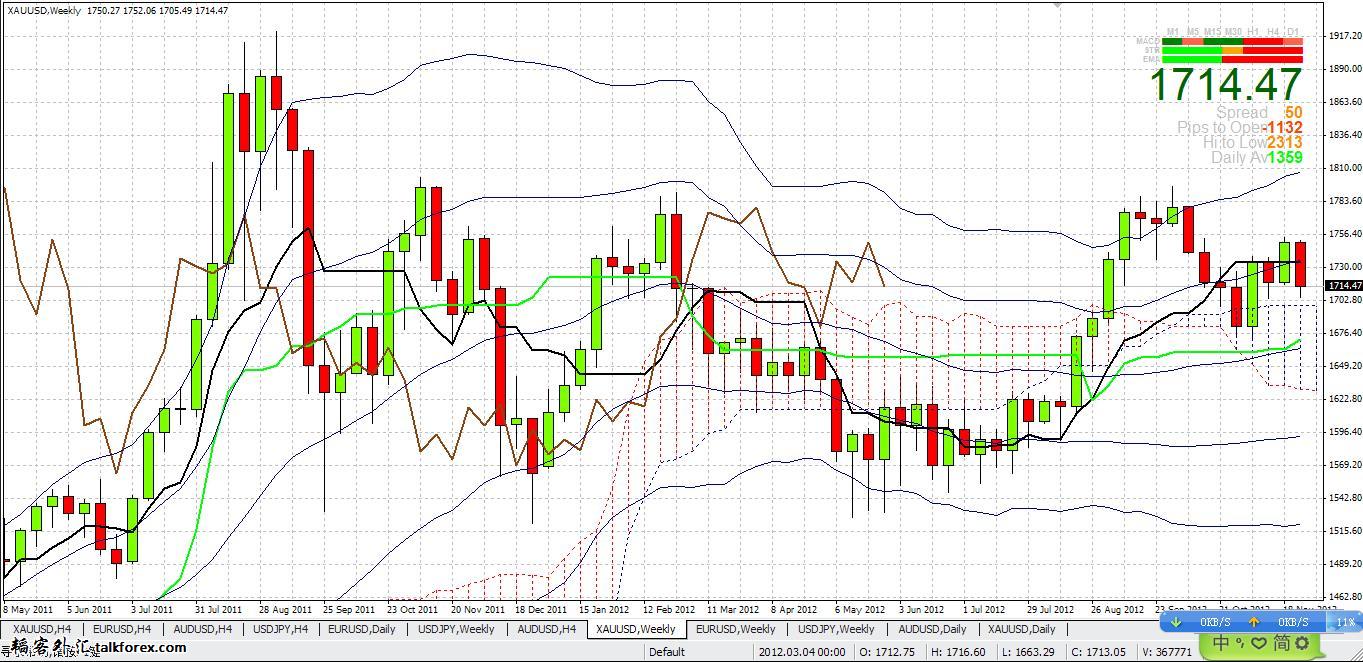

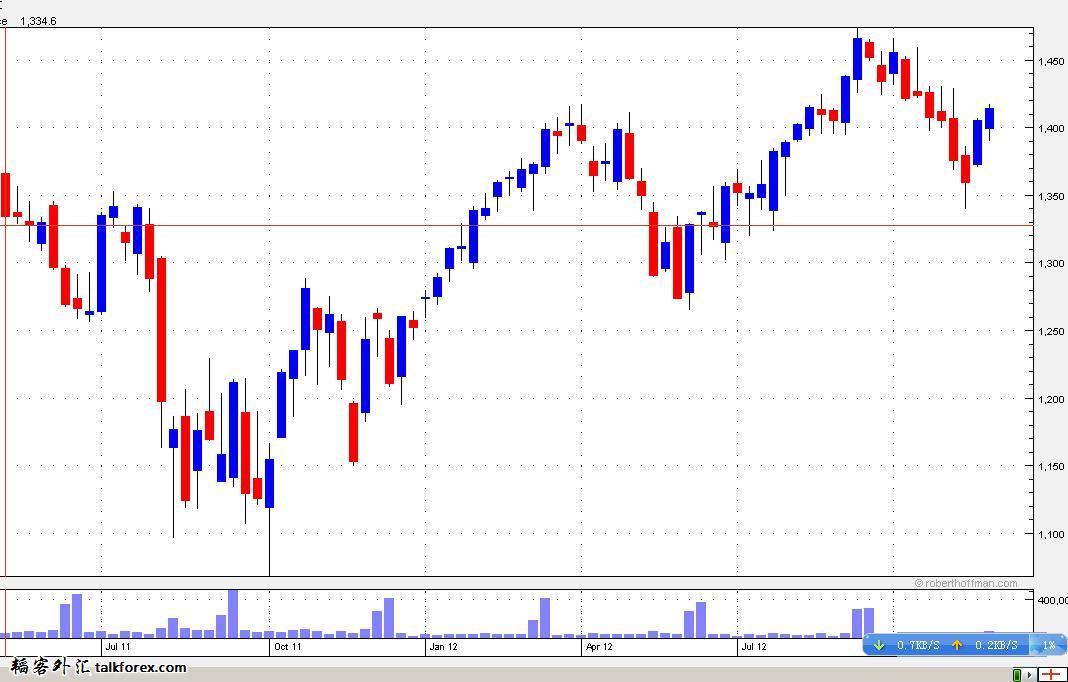

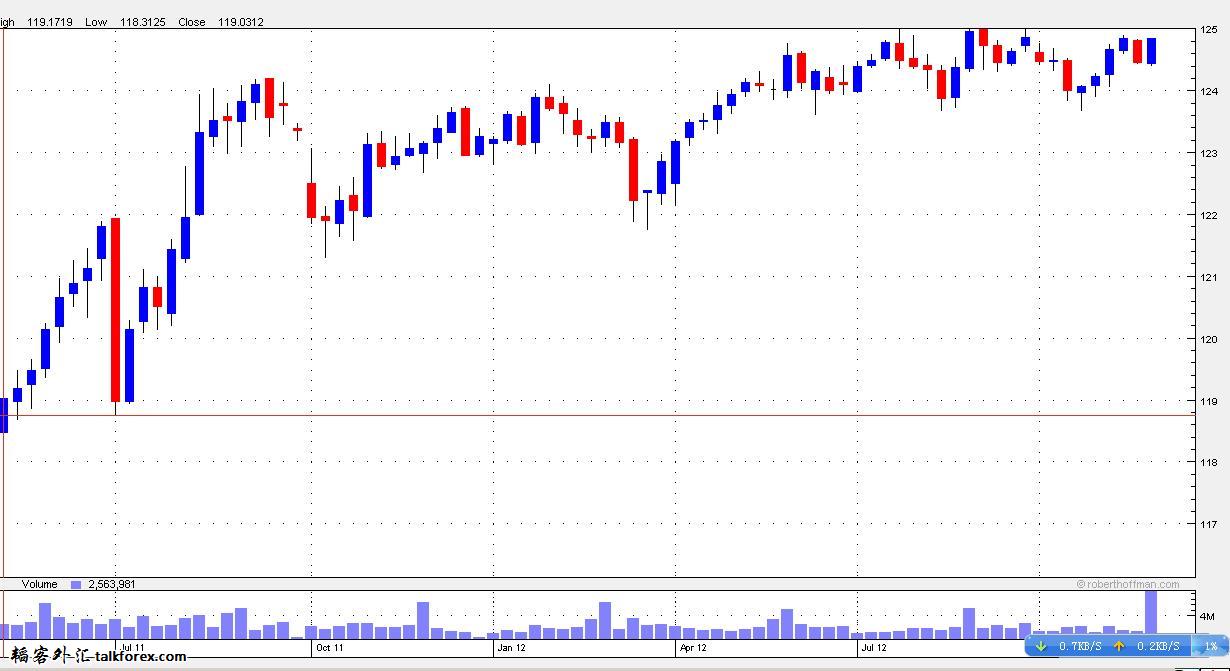

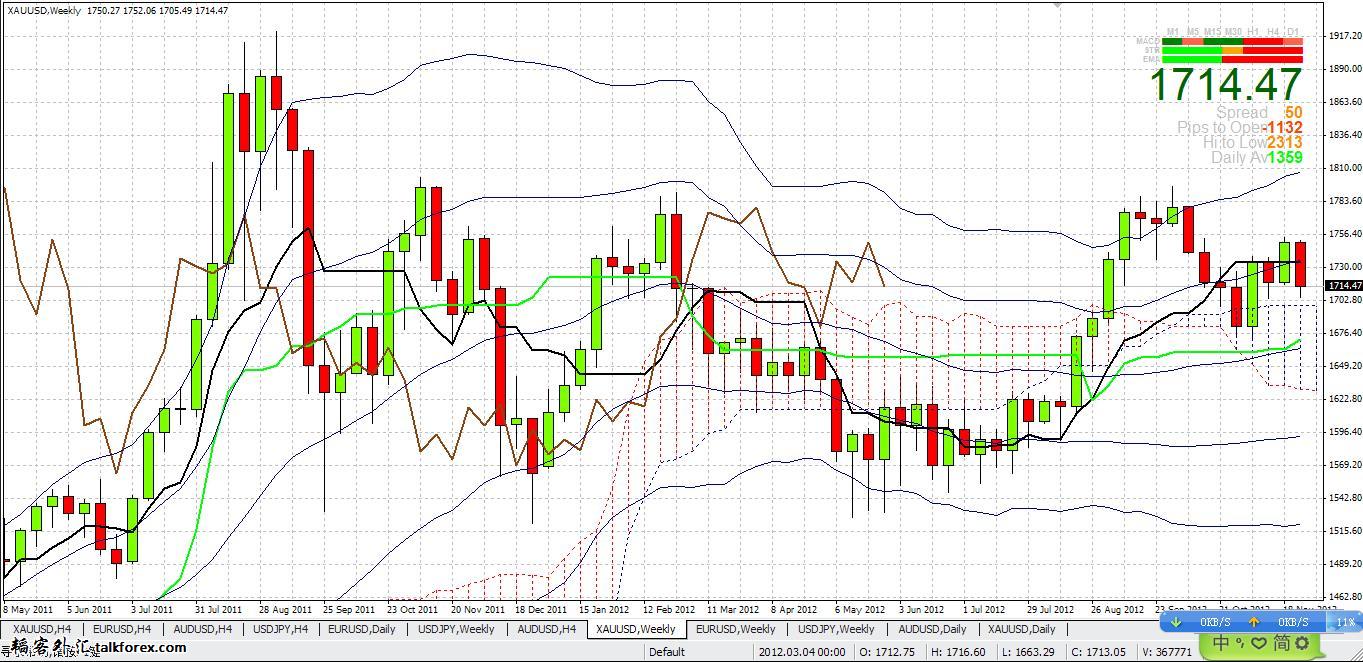

这个也不懂!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!! Dow Jones E-mini ($5) (Globex) S&P 500 US Dollar Index [color=#000]黄金

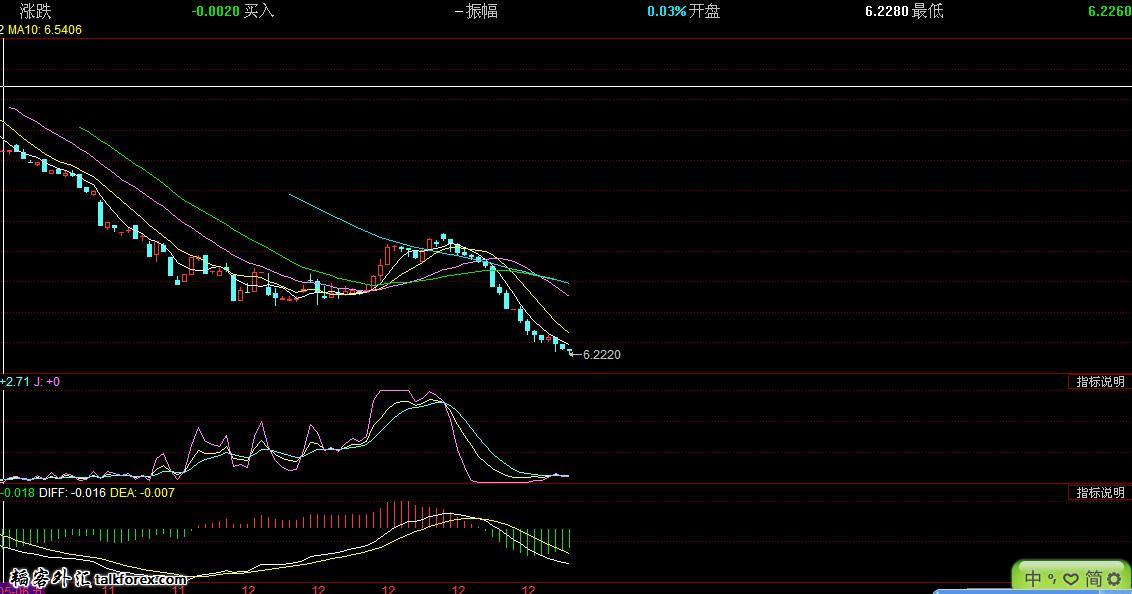

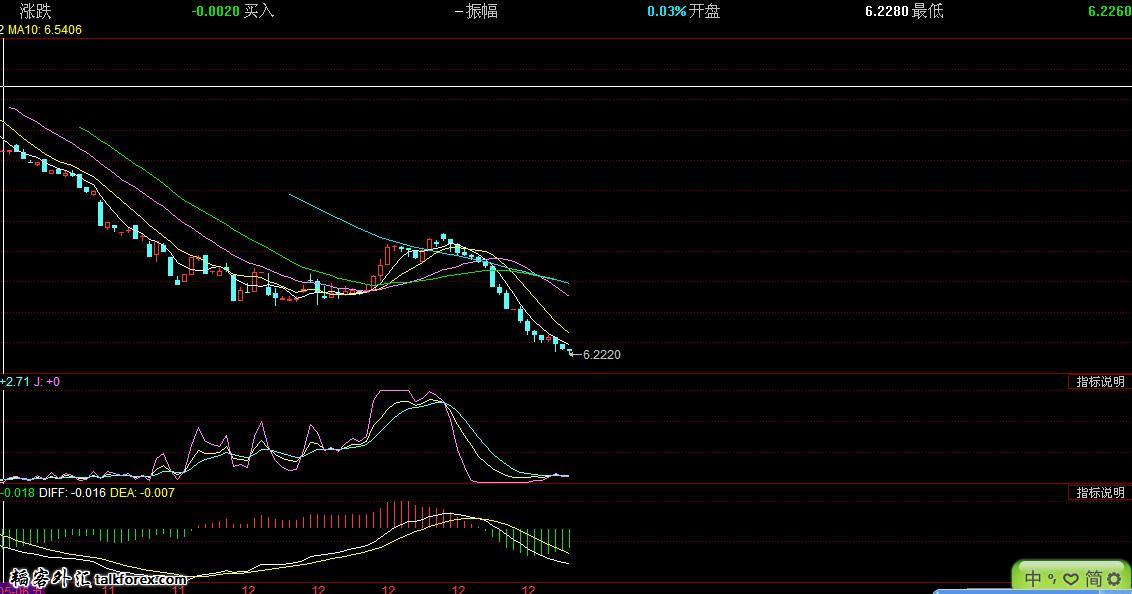

美元兑人民币 文字是百度回来的 美国国债-百度百科 中国仍为美国国债的外国中第一大持有国。 对中国投资者而言,持有美国国债也会带来如下成本或风险:持有美国国债,面临着由美元贬值的估值效应造成的资本损失或美国国债市场价格下降。一方面,美联储加息会导致美国国债市场价格下滑;另一方面,次贷危机结束后,投资者风险偏好的增强所导致的避险资金流出美国国债市场,也会导致美国国债收益率上扬以及美国国债市场价格下降。从2001 年后,受美国经济增长放缓影响,尤其是作为CPI 核心指数的房地产市场在2005年后持续下滑,美元持续下跌。而作为全球主要结算货币的美元,再次遭受信任危机。美元贬值导致全球性通货膨胀的压力,并且导致美元储备国持有的外汇资产财富缩水。美元贬值也是美国向别国转嫁危机并制约其他竞争对手正常发展的惯用方法。上世纪80年代美国迫使日元升值,引发日本经济泡沫膨胀并最终破灭;眼下美国又在使用“弱势美元”的政策,向全球输出衰退,此轮美元贬值的主要对象是欧元和人民币,美元贬值引发我国输入性通货膨胀,2001年初至2008年2月底,美元贬值幅度高达66.4%,即使国际市场商品实际价格维持不变,其以美元标价的名义价格也会上涨66.4%。美元贬值推高国际市场商品价格,引发全球性通货膨胀。由于美元的大幅贬值,急剧拉高了全球石油、矿石、谷物、天然橡胶等能源价格和初级产品价格上升,对中国通货膨胀形成外部推动压力的渠道是,进口能源价格和初级产品价格上涨首先造成原材料燃料动力购进价格指数上涨,其次造成工业品出厂价格指数上涨,最终导致我国出现输入性通货膨胀。通胀压力上升是近两年中国宏观经济最重要的特征事实之一。美元贬值导致世界原油价格上升,如表1-1所示。截止到2008年上半年,原油价格屡创新高,这种物价刺激效应主要体现在两个方面:首先是以美元为货币计算单位的原油价格因美元贬值而直接上涨;其次是次贷危机导致美国房地产和股票市场一度低迷,大量的美元因此转向购买原油期货和现货,涌现出巨量投机需求和避险需求,形成较大比例的“投机溢价”,进一步推高了农矿产品价格水平。09前的国债发行量平均一年是5、6千亿美元。 过去的数年来,中国政府持续购买美国国债,但美国本土的投资者却不停减持。例如,10年前美国国债的总额约为3万亿元,当中逾七成、即2万亿元以上为美国本土的投资者拥有;但时至今天,美国国债的总额增至16万亿美元,却只有三成为本土投资者持有,而且比例不断下降。美国人不买美国国债的原因十分简单,就是利息率不吸引人。[color=#ff0000]至于中国政府购买美国国债的主因,就是因为其着眼点并不放在投资的利息率上,而是希望稳定本国货币对美元的汇率,借此保护国家的出口业。要令人民币不升值有两个主要方法,一是在市场上大举抛售人民币,或是大举购入美元。这个方法不可能持久,二是每年大量购入美国债,以防止人民币汇率上升。

外汇储备来自外商直接投资、对外贸易顺差及进入中国的国际游资。截至2005年底,中国外汇储备超过8000亿美元,我国已连续10年资金净外流,10年来国外净运用我国资金累计达到1.72万亿元。中国如同国际资金流动的“中转站”:一边是外资持续涌入赚取高额回报,推高外汇储备余额;一边是中国的资金持续多年净外流,而投资回报率偏低。北京大学中国经济研究中心教授宋国青把这种现象称为“一江春水向西流”。招商银行首席外汇分析员刘维明指出,中国资金净外流是巨额外汇储备对外投资引起的,并不是说国内企业的资金多得用不了。这并不是一个悖论。刘维明解释说,在现行外汇制度下,境外资金进入中国时必须兑换为人民币,由央行把外汇买下,形成外汇储备。目前中国的外汇储备主要用来购买美国国债,而10年期美国国债的收益率不到5%。 rmb.jpg

rmb.jpg 32.jpg

32.jpg 4564.jpg

4564.jpg 11.6.jpg

11.6.jpg 10nian.jpg

10nian.jpg 5nian.jpg

5nian.jpg fed fun.jpg

fed fun.jpg may 5.06.jpg

may 5.06.jpg 5.6.jpg

5.6.jpg 5.15.2.jpg

5.15.2.jpg 5.15.jpg

5.15.jpg

5 Year

Treasury Notes (Globex)

10 year tressury notes 30 Year T-Bond (Globex)

11年9月2日超长阴线 Eurodollar (Globex)

[/color]歐洲美元期貨(EURODOLLAR Futures)

歐洲美元期貨(EURODOLLAR Futures)

此並不是歐元貨幣期貨!而是由於美國長年累月地處於貿易赤 字,形成一大筆美元資金長期不在美國境內。歐洲美元期貨即為該 筆資金所衍生出來的利率期貨。和美國債券不同的是價格不是受美息影響而是受英國利率(LIBOR)影響。

報價為100減去息率。如利率為5.25%,即市場報價為94.75。即100-52.5=94.75。

这个我不懂,求教意思!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

30 Day Fed Funds (Globex)

fed funds:指美国的商业银行存放在联邦储备银行(即中央银行体系)的准备金,包括法定准备金及超过准备金要求的资金。这些资金可以借给其他成员银行,以满足他们对短期准备金的需求,拆借的利率称为联邦基金利率。该利率是美国两大基准利率之一,另一基准利率是贴现率。联邦基金也可指联邦储备委员会用以支付其购买美国政府证券的资金。

这个也不懂!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!! Dow Jones E-mini ($5) (Globex) S&P 500 US Dollar Index [color=#000]黄金

美元兑人民币 文字是百度回来的 美国国债-百度百科 中国仍为美国国债的外国中第一大持有国。 对中国投资者而言,持有美国国债也会带来如下成本或风险:持有美国国债,面临着由美元贬值的估值效应造成的资本损失或美国国债市场价格下降。一方面,美联储加息会导致美国国债市场价格下滑;另一方面,次贷危机结束后,投资者风险偏好的增强所导致的避险资金流出美国国债市场,也会导致美国国债收益率上扬以及美国国债市场价格下降。从2001 年后,受美国经济增长放缓影响,尤其是作为CPI 核心指数的房地产市场在2005年后持续下滑,美元持续下跌。而作为全球主要结算货币的美元,再次遭受信任危机。美元贬值导致全球性通货膨胀的压力,并且导致美元储备国持有的外汇资产财富缩水。美元贬值也是美国向别国转嫁危机并制约其他竞争对手正常发展的惯用方法。上世纪80年代美国迫使日元升值,引发日本经济泡沫膨胀并最终破灭;眼下美国又在使用“弱势美元”的政策,向全球输出衰退,此轮美元贬值的主要对象是欧元和人民币,美元贬值引发我国输入性通货膨胀,2001年初至2008年2月底,美元贬值幅度高达66.4%,即使国际市场商品实际价格维持不变,其以美元标价的名义价格也会上涨66.4%。美元贬值推高国际市场商品价格,引发全球性通货膨胀。由于美元的大幅贬值,急剧拉高了全球石油、矿石、谷物、天然橡胶等能源价格和初级产品价格上升,对中国通货膨胀形成外部推动压力的渠道是,进口能源价格和初级产品价格上涨首先造成原材料燃料动力购进价格指数上涨,其次造成工业品出厂价格指数上涨,最终导致我国出现输入性通货膨胀。通胀压力上升是近两年中国宏观经济最重要的特征事实之一。美元贬值导致世界原油价格上升,如表1-1所示。截止到2008年上半年,原油价格屡创新高,这种物价刺激效应主要体现在两个方面:首先是以美元为货币计算单位的原油价格因美元贬值而直接上涨;其次是次贷危机导致美国房地产和股票市场一度低迷,大量的美元因此转向购买原油期货和现货,涌现出巨量投机需求和避险需求,形成较大比例的“投机溢价”,进一步推高了农矿产品价格水平。09前的国债发行量平均一年是5、6千亿美元。 过去的数年来,中国政府持续购买美国国债,但美国本土的投资者却不停减持。例如,10年前美国国债的总额约为3万亿元,当中逾七成、即2万亿元以上为美国本土的投资者拥有;但时至今天,美国国债的总额增至16万亿美元,却只有三成为本土投资者持有,而且比例不断下降。美国人不买美国国债的原因十分简单,就是利息率不吸引人。[color=#ff0000]至于中国政府购买美国国债的主因,就是因为其着眼点并不放在投资的利息率上,而是希望稳定本国货币对美元的汇率,借此保护国家的出口业。要令人民币不升值有两个主要方法,一是在市场上大举抛售人民币,或是大举购入美元。这个方法不可能持久,二是每年大量购入美国债,以防止人民币汇率上升。

外汇储备来自外商直接投资、对外贸易顺差及进入中国的国际游资。截至2005年底,中国外汇储备超过8000亿美元,我国已连续10年资金净外流,10年来国外净运用我国资金累计达到1.72万亿元。中国如同国际资金流动的“中转站”:一边是外资持续涌入赚取高额回报,推高外汇储备余额;一边是中国的资金持续多年净外流,而投资回报率偏低。北京大学中国经济研究中心教授宋国青把这种现象称为“一江春水向西流”。招商银行首席外汇分析员刘维明指出,中国资金净外流是巨额外汇储备对外投资引起的,并不是说国内企业的资金多得用不了。这并不是一个悖论。刘维明解释说,在现行外汇制度下,境外资金进入中国时必须兑换为人民币,由央行把外汇买下,形成外汇储备。目前中国的外汇储备主要用来购买美国国债,而10年期美国国债的收益率不到5%。

rmb.jpg

rmb.jpg 32.jpg

32.jpg 4564.jpg

4564.jpg 11.6.jpg

11.6.jpg 10nian.jpg

10nian.jpg 5nian.jpg

5nian.jpg fed fun.jpg

fed fun.jpg may 5.06.jpg

may 5.06.jpg 5.6.jpg

5.6.jpg 5.15.2.jpg

5.15.2.jpg 5.15.jpg

5.15.jpg韬客社区www.talkfx.co

6楼

不明白其中关系, 高手来指导一下

韬客社区www.talkfx.co

发表于:2012-12-10 10:49只看该作者

7楼

太高深。看不懂

青春已逝爱情留白生活潦倒失败人生何时终了

QQ截图20121130223249.jpg

QQ截图20121130223249.jpg