查看:1104回复:19

2楼

本帖最后由 tiandiyiqi 于 2015-4-12 00:23 编辑

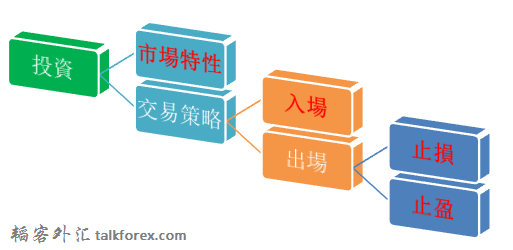

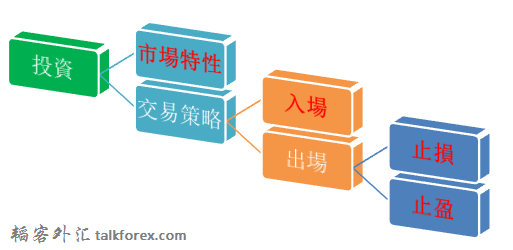

先发一个简化版的交易系统,对于交易系统不太明了的,可以根据这张图来理清自己的思路。

对于已经高出这个层次的,也请多指点……

这里不会有什么指标、K线、组合什么的,一切要自己打造,这个只是关于交易系统一个整体的思路。

大概说明一下:

投资就是根据市场特性来厘定交易策略

交易策略主要分为两类,进场和出场

出场又分为止损、止盈

优化系统时要素是两两相对的,(以下也是交易系统大概建立的步骤)

比如:

经过你的观察与了解,你觉得市场原来是这个样子的啊

“这个样子”就是一个市场特征,你的交易策略必须是与某个市场特性相对应的。

如果你对市场特性的定义模糊,那么你也不可能有一个好的交易策略。

当然,你可能观察到不止一个市场特性,那么你就可以有多个交易策略。

反过来,你找到了一个很棒的市场策略,你也必须明确,

这个策略所对应的市场特性是什么,否则都不知道怎么死的。

再比如:

在一个交易策略中你确定了入场规则,这还没用,

再精确的买点也必须要卖点配合才能实现盈利,

所以在确定进场规则的基础上,你才可以去对出场规则进行优化。

总结下:也就是,两两相对,你必须确定其一,才能去优化另一个。

嗯,我的大致逻辑是这样。小伙伴有何高见~~~~~~~~

clipboard.png

clipboard.png

clipboard.png

clipboard.png点评

发表于 2015-04-12 03:01

发表于:2015-04-11 16:00只看该作者

3楼

关注。。。

韬客社区www.talkfx.co

发表于:2015-04-12 01:15只看该作者

4楼

你觉得你所说的东西有用吗?你不是这个也怀疑那个也怀疑的主吗?好人为师的人至少得拿出交易单来证明自己有用的观点吧。

韬客社区www.talkfx.co

5楼

本帖最后由 tiandiyiqi 于 2015-4-12 09:24 编辑

我说的东西只对有用的人有用。

另外,仍然拜托,请认真看完贴再发表意见好不发呢?

先发一个简化版的交易系统,对于交易系统不太明了的,可以根据这张图来理清自己的思路。

对于已经高出这个层次的,也请多指点……

如果你已经高出这个层次,你可以多多指点……, 说我错在哪里?这是我想要的

babala 发表于 2015-4-12 09:15

你觉得你所说的东西有用吗?你不是这个也怀疑那个也怀疑的主吗?好人为师的人至少得拿出交易单来证明自己有 ...

如果你已经高出这个层次,你可以多多指点……, 说我错在哪里?这是我想要的

发表于:2015-04-12 01:47只看该作者

6楼

tiandiyiqi 发表于 2015-4-12 09:23

我说的东西只对有用的人有用。 另外,仍然拜托,请认真看完贴再发表意见好不发呢?

韬客社区www.talkfx.co

7楼

babala 发表于 2015-4-12 09:47

奇怪,你一直在否定别人有用的东西,难道你的性格里有着很强的逆反心理,凡是你不喜欢的或者不对你思路的 ...

有你这种性格,谁还会来和你交流? 拜托,读文章是读作者的思想的, ——拜托,你连我的贴的意思都没读清楚吧。

你近期发的贴子都是围绕你目前的思想发的。 ——随风记事01我发的都是别人的贴,随见记事02将都发我自己的内容,

其他我觉得有必要和大家分享的也会单独发贴,有的是自己的,有的是转的。

当然,我发贴当然是发我自己赞同观点的贴。

难道你要我发我不赞同的观点的贴吗?这个现实吗?

如果你觉得我不对,请具体指出我发贴的内容哪里有问题?

论坛是交流的,不是攻伐的。

点评

发表于 2015-04-12 03:50

发表于:2015-04-12 02:45只看该作者

8楼

tiandiyiqi 发表于 2015-4-12 10:15

奇怪,你一直在否定别人有用的东西,难道你的性格里有着很强的逆反心理,凡是你不喜欢的或者不对你思路的 ...

韬客社区www.talkfx.co

发表于:2015-04-12 03:01只看该作者

9楼

tiandiyiqi 发表于 2015-4-11 23:47

先发一个简化版的交易系统,对于交易系统不太明了的,可以根据这张图来理清自己的思路。 对于已经高出这个 ...

韬客社区www.talkfx.co

发表于:2015-04-12 03:02只看该作者

10楼

tiandiyiqi 发表于 2015-4-12 10:15

奇怪,你一直在否定别人有用的东西,难道你的性格里有着很强的逆反心理,凡是你不喜欢的或者不对你思路的 ...

韬客社区www.talkfx.co

11楼

babala 发表于 2015-4-12 11:02

好吧大叔,我等着看你能走多远。

韬客社区www.talkfx.co

12楼

yolailai 发表于 2015-4-12 11:01

有始有终,支持你的买卖观点

韬客社区www.talkfx.co

发表于:2015-04-12 03:50只看该作者

13楼

tiandiyiqi 发表于 2015-4-12 10:15

奇怪,你一直在否定别人有用的东西,难道你的性格里有着很强的逆反心理,凡是你不喜欢的或者不对你思路的 ...

韬客社区www.talkfx.co

发表于:2015-04-12 04:54只看该作者

15楼

系统背后的心态修炼任重道远啊,,

韬客社区www.talkfx.co

发表于:2015-04-12 05:23只看该作者

16楼

我觉得交易策略只有加减仓

韬客社区www.talkfx.co

17楼

婆媳奥 发表于 2015-4-12 12:54

系统背后的心态修炼任重道远啊,,

韬客社区www.talkfx.co

18楼

hoisel 发表于 2015-4-12 13:23

我觉得交易策略只有加减仓

韬客社区www.talkfx.co

19楼

本帖最后由 tiandiyiqi 于 2015-4-12 20:57 编辑

发现原来的笔记还在,就将我的简陋交易系统展开来再说一说。

也可以看作我这个所谓交易系统的推演过程。

红色的是今天的补充

如果有不对的,尽管说,我也希望不断完善。

请就论点进地反驳,或者建议。

有点绕,要静下心才看得下去。

一句话:一般操作必然允许一定的反向运动。 (前面还有一段,与整篇没啥关系。

我原来追求比较精确的入场出场,因此频繁止损。

也就是“跟猪一样蠢”贴里面,封闭空间一侧的做法。

这里我意识到,必须允许趋势作一定范围的反向运动。

——说“跟猪一样蠢”,我感觉这样说挺好玩的,但我并不认为自己是猪。

愿意认同原作者的话,就去想想、做做。

不认同的也可以反驳,都不反驳,发牢骚没有用)

下面是从止损止盈大小进行逻辑分析:

这个反向运动的幅度就是止损范围,不同的操作方法只是止损与止盈设定的不同而已。 从这两者上分析,可以有以下三种赢利情况: 1、所有只在止赢时出场。相比而言,任何止损都是错误的。传说中的死扛,死扛到赢利。 2、小止损,大止赢。很多小的止损,很少大的止赢,但是总的止赢比总的止损大,所以能够赢利。 3、大止损,小止赢。很少大的止损,很多小的止赢,但是总的止赢比总的止损大,所以能够赢利。 以上第1种情况也可归纳到第3种之中,即止损无限大的时候。 那么也可推演出第4种情况,但是是亏损的: *4、所有只在止损时出场。这也是现在很多人感叹的“频繁小止损害死人” 以上方法再归结为一点是:根据市场的走势,判断仓位的对错,进而确定止损或止赢。 市场的趋势使你的仓位盈利了,才证明你的仓位是正确的

那么既定的入场方法,是否可以赢利,即可归结为如何设定止损和止赢的幅度。 这里有三个重点,这三个重点必然需要能够客观地界定。 1、既定的入场方法。既定的方法指的是介入趋势的时候稳定一致,并不一定指某个指标或系统的设定。 2、止损的幅度。 3、止赢的幅度。 止损或止赢在是相互关联的,你有多大的止损,必然要求更大的止赢才能让你赚钱。 所有错误的操作的方法,必然跟止损止赢的设定是相关的。 以上2、3重点又可归结为既定的出场方法。 假定你无法预测市场,那么任何既定的入场方法都不会让你赢利。 但是既定的入场方法,配合不同的出场策略,却完全可能有输和赢两种情况。 所以入场方法并不重要,重要的是在既定的入场方法下,采用什么样的出场方法。 出场的方法就是:止损和止赢,排除技术因素(也就是预测因素),它只是变化幅度的不同。 变化幅度如何衡量: 1、绝对幅度。价格的绝对变化。 2、相对幅度。价格的相对变化,相对于前一个波的波幅,或者平均波动幅度,或者上天兆示的既定的值,或者其它的。 理论上、直接上后者可能更科学,但是相应主观参考的成分会加大。 那么要做一个赢利的系统,只需做以下三步: 1、确定既定的入场方法。必须满足以下条件: 入场点相对于过去走势的位置稳定一致。 如果可以当然也要考虑与后来走势的位置稳定一致, 不过这就又涉及到预测的问题了。 2、确定你的止损幅度。需要考虑以下项目: 你的心理承受能力,超过多少你的心就不自了。 你的仓位大小,越大的仓位对你的资金总量影响越大。 你的技术止损位,最后考虑它 3、确定你止盈幅度。需要考虑以下项目: 同样的入场点,同样的止损幅度,不同的止盈幅度, 会带来不同的胜率和盈亏比,最终决定了你的输赢。 不考虑入场方法的准确性,一笔交易可能是先达到止赢,也可能是先达到止损。 总的来说止损、止盈的幅度越小,就越容易先达到,幅度越大,就越难达到。 幅度越小带来的频率越高,越小的止损幅度意味着越容易被频繁的止损,越小的止盈幅度意味着越容易被频繁的止盈。有以下3种情况: 1、在止损与止盈幅度相同的情况下,你必须依靠胜率才能成为赢家;--相同止损止盈 2、如果止损幅度比较小,必然意味着止损将频繁出现,胜率可以比较低,但你必须依靠较少的大止盈才能成为赢家;--小止损大止赢 3、如果止赢幅度比较小,必然意味着止赢将频繁出现,这样胜率将比较高,但是你必须能够抵挡虽然来的少却很大的止损;--小止赢大止损 从这个角度看,不管采用1、2、3何种方法,都不意味着必然的成功,但也意味着同样的方法都有成功的可能。 相同止损止赢,理论上在给定的时间内,达到止损与止赢的概率是相当的,要想赢,就必须提高胜率,就是对止赢更有利的入场点。 小止损大止盈,胜率降低后虽然盈利的空间要大,总体赢利仍然应当是与亏损相当;小止盈大止损,增加胜率则必然赢利能力减少,总体赢利仍然应当是与亏损相当, 要想赢意味着入场后的走势必须更适合这种策略。 也就是说在给定策略的前提下,决定你输和赢的关键点,是市场是否更有利于你当前所持的策略。 也就是说给定策略下,输赢不取决于你,而取决于市场的运行。

如果因为输而改变既定的策略,那么显然你就会陷入寻找圣杯的循环。因为没有永远不输的策略。

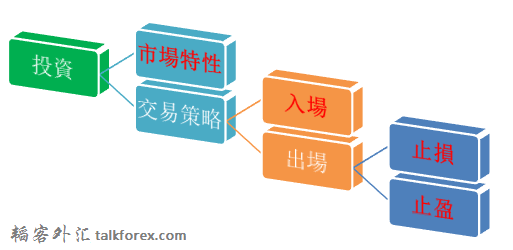

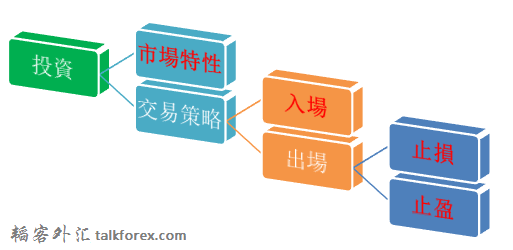

这就意味着将有四个关键性因素: 1、市场特性;2、入场策略;3止损策略;4止赢策略 我们要做的就是:确定其中三个因素的前提下,优化最后一个因素。 这里因为市场特性是变化的,所以其它三个因素必然需要根据市场特性进行变化。 这里市场特性的把握至关重要, 如果把握的是市场一些永恒性的特性,将意味着你的策略将很少需要变动; 如果把握的是市场一些短暂的市场行为,比如某个指标的值,这意味着你的策略可能面临频繁的失效。 这四个因素从赢利的角度是同样重要的,但是从逻辑角度而言,可分为两块: 1、市场特性;2、交易策略(入场、止损、止盈) 交易策略中的三个因素又可以分为两块: 1、入场;2、出场(止损、止盈) 出场又可以分为两块: 1、止损;2、止盈 一般思考过程:如何描述市场特性?如何选择入场点?如何确定止损?如何确定止盈? 但不囿于这种模式,并列的因素重要性相同,确定其中一个,才能确定另外一个: 比如根据市场特性,选择交易策略;根据入场确定出场;根据止损确定止盈; 又比如根据止盈,确定止损;出场确定后,再确定入场;交易策略确定后,再选择合适的市场。 *就固定的交易模式而言,入场最重要的是重复性,即是否在指定的地方出现。 入场模式一旦固定,才能更好地对于出场进行优化。 *采用不同的方法当然地逻辑思维与资金管理都是不一样的 以上出场思考原则是:根据市场的走势,判断仓位的对错,进而确定止损或止赢。 这里隐含了一个因素:时间因素 以上是基于“根据市场厘定策略,再让市场验证策略”的原则进行思考,是否可以跳出这个圈子,以其它方式进行思考? 让市场证明它自己?让市场带给我盈利?让市场做我的朋友?……我似乎还没思考完全

基于上才有这个图。

clipboard.png

clipboard.png

也可以看作我这个所谓交易系统的推演过程。

红色的是今天的补充

如果有不对的,尽管说,我也希望不断完善。

请就论点进地反驳,或者建议。

有点绕,要静下心才看得下去。

一句话:一般操作必然允许一定的反向运动。 (前面还有一段,与整篇没啥关系。

我原来追求比较精确的入场出场,因此频繁止损。

也就是“跟猪一样蠢”贴里面,封闭空间一侧的做法。

这里我意识到,必须允许趋势作一定范围的反向运动。

——说“跟猪一样蠢”,我感觉这样说挺好玩的,但我并不认为自己是猪。

愿意认同原作者的话,就去想想、做做。

不认同的也可以反驳,都不反驳,发牢骚没有用)

下面是从止损止盈大小进行逻辑分析:

这个反向运动的幅度就是止损范围,不同的操作方法只是止损与止盈设定的不同而已。 从这两者上分析,可以有以下三种赢利情况: 1、所有只在止赢时出场。相比而言,任何止损都是错误的。传说中的死扛,死扛到赢利。 2、小止损,大止赢。很多小的止损,很少大的止赢,但是总的止赢比总的止损大,所以能够赢利。 3、大止损,小止赢。很少大的止损,很多小的止赢,但是总的止赢比总的止损大,所以能够赢利。 以上第1种情况也可归纳到第3种之中,即止损无限大的时候。 那么也可推演出第4种情况,但是是亏损的: *4、所有只在止损时出场。这也是现在很多人感叹的“频繁小止损害死人” 以上方法再归结为一点是:根据市场的走势,判断仓位的对错,进而确定止损或止赢。 市场的趋势使你的仓位盈利了,才证明你的仓位是正确的

那么既定的入场方法,是否可以赢利,即可归结为如何设定止损和止赢的幅度。 这里有三个重点,这三个重点必然需要能够客观地界定。 1、既定的入场方法。既定的方法指的是介入趋势的时候稳定一致,并不一定指某个指标或系统的设定。 2、止损的幅度。 3、止赢的幅度。 止损或止赢在是相互关联的,你有多大的止损,必然要求更大的止赢才能让你赚钱。 所有错误的操作的方法,必然跟止损止赢的设定是相关的。 以上2、3重点又可归结为既定的出场方法。 假定你无法预测市场,那么任何既定的入场方法都不会让你赢利。 但是既定的入场方法,配合不同的出场策略,却完全可能有输和赢两种情况。 所以入场方法并不重要,重要的是在既定的入场方法下,采用什么样的出场方法。 出场的方法就是:止损和止赢,排除技术因素(也就是预测因素),它只是变化幅度的不同。 变化幅度如何衡量: 1、绝对幅度。价格的绝对变化。 2、相对幅度。价格的相对变化,相对于前一个波的波幅,或者平均波动幅度,或者上天兆示的既定的值,或者其它的。 理论上、直接上后者可能更科学,但是相应主观参考的成分会加大。 那么要做一个赢利的系统,只需做以下三步: 1、确定既定的入场方法。必须满足以下条件: 入场点相对于过去走势的位置稳定一致。 如果可以当然也要考虑与后来走势的位置稳定一致, 不过这就又涉及到预测的问题了。 2、确定你的止损幅度。需要考虑以下项目: 你的心理承受能力,超过多少你的心就不自了。 你的仓位大小,越大的仓位对你的资金总量影响越大。 你的技术止损位,最后考虑它 3、确定你止盈幅度。需要考虑以下项目: 同样的入场点,同样的止损幅度,不同的止盈幅度, 会带来不同的胜率和盈亏比,最终决定了你的输赢。 不考虑入场方法的准确性,一笔交易可能是先达到止赢,也可能是先达到止损。 总的来说止损、止盈的幅度越小,就越容易先达到,幅度越大,就越难达到。 幅度越小带来的频率越高,越小的止损幅度意味着越容易被频繁的止损,越小的止盈幅度意味着越容易被频繁的止盈。有以下3种情况: 1、在止损与止盈幅度相同的情况下,你必须依靠胜率才能成为赢家;--相同止损止盈 2、如果止损幅度比较小,必然意味着止损将频繁出现,胜率可以比较低,但你必须依靠较少的大止盈才能成为赢家;--小止损大止赢 3、如果止赢幅度比较小,必然意味着止赢将频繁出现,这样胜率将比较高,但是你必须能够抵挡虽然来的少却很大的止损;--小止赢大止损 从这个角度看,不管采用1、2、3何种方法,都不意味着必然的成功,但也意味着同样的方法都有成功的可能。 相同止损止赢,理论上在给定的时间内,达到止损与止赢的概率是相当的,要想赢,就必须提高胜率,就是对止赢更有利的入场点。 小止损大止盈,胜率降低后虽然盈利的空间要大,总体赢利仍然应当是与亏损相当;小止盈大止损,增加胜率则必然赢利能力减少,总体赢利仍然应当是与亏损相当, 要想赢意味着入场后的走势必须更适合这种策略。 也就是说在给定策略的前提下,决定你输和赢的关键点,是市场是否更有利于你当前所持的策略。 也就是说给定策略下,输赢不取决于你,而取决于市场的运行。

如果因为输而改变既定的策略,那么显然你就会陷入寻找圣杯的循环。因为没有永远不输的策略。

这就意味着将有四个关键性因素: 1、市场特性;2、入场策略;3止损策略;4止赢策略 我们要做的就是:确定其中三个因素的前提下,优化最后一个因素。 这里因为市场特性是变化的,所以其它三个因素必然需要根据市场特性进行变化。 这里市场特性的把握至关重要, 如果把握的是市场一些永恒性的特性,将意味着你的策略将很少需要变动; 如果把握的是市场一些短暂的市场行为,比如某个指标的值,这意味着你的策略可能面临频繁的失效。 这四个因素从赢利的角度是同样重要的,但是从逻辑角度而言,可分为两块: 1、市场特性;2、交易策略(入场、止损、止盈) 交易策略中的三个因素又可以分为两块: 1、入场;2、出场(止损、止盈) 出场又可以分为两块: 1、止损;2、止盈 一般思考过程:如何描述市场特性?如何选择入场点?如何确定止损?如何确定止盈? 但不囿于这种模式,并列的因素重要性相同,确定其中一个,才能确定另外一个: 比如根据市场特性,选择交易策略;根据入场确定出场;根据止损确定止盈; 又比如根据止盈,确定止损;出场确定后,再确定入场;交易策略确定后,再选择合适的市场。 *就固定的交易模式而言,入场最重要的是重复性,即是否在指定的地方出现。 入场模式一旦固定,才能更好地对于出场进行优化。 *采用不同的方法当然地逻辑思维与资金管理都是不一样的 以上出场思考原则是:根据市场的走势,判断仓位的对错,进而确定止损或止赢。 这里隐含了一个因素:时间因素 以上是基于“根据市场厘定策略,再让市场验证策略”的原则进行思考,是否可以跳出这个圈子,以其它方式进行思考? 让市场证明它自己?让市场带给我盈利?让市场做我的朋友?……我似乎还没思考完全

基于上才有这个图。

clipboard.png

clipboard.png韬客社区www.talkfx.co

20楼

所有的买卖都是主观的,盈亏取决于你相信了什么

虽然我是趋势操作者,但我仍然认为所有的买卖都是主观的。趋势操作者一般提倡跟随趋势,尽量避免主观判断,但实际上仍然基于一定的假设。

趋势操作的假设是:当前的趋势会延续下去。这其实是对当前走势的一种预测,它是主观性的,而不是客观地看到未来。(关于趋势的延续性,也可能来之更深入的思考与总结)

人必须具有一定的喜好、主观性的判断,才能面对未知作出自己的裁决。而这种主观性的裁决,在投资市场中就体现在投资者的买入或卖出。

趋势操作者相信趋势会延续下去,因此买入,如果顺利他会再进行加仓操作,最终累积足够大的利润,这些利润足以抵销失败的损失,并且仍有盈余。

趋势操作者之所以能够盈利,只是因为他相信“趋势会延续并给自己带来利润”,只是因为他相信这个观念。这完全是主观性的,因此也有人说投资是一种信仰,这应该是正确的。

所以没有所谓客观交易者。所谓客观交易者,只是把他的主观转移到其交易系统中,而这个交易系统是主观性的产物,它总是基于一定的假设和前提。

[backcolor=inherit]盈利基于主观,同样亏损也基于主观。只是亏损者相信的东西,大都是没有经过深入思考的,没有经过仔细论证,甚至亏损者相信的只是一时的冲动、对盈利的渴求、对恐惧的臣服。比如说在上涨中看下跌,可能是一种逆反心理、一种英雄主义、一种便宜心理;比如说在谷底割肉,只是因为再也受不了亏损的压迫。[/backcolor]

[backcolor=inherit]所以说盈利或者亏损,只是取决于你相信了什么。[/backcolor]

[backcolor=inherit]——不过,你相信什么,其实也不重要。[/backcolor]

[backcolor=inherit] [/backcolor]

趋势操作的假设是:当前的趋势会延续下去。这其实是对当前走势的一种预测,它是主观性的,而不是客观地看到未来。(关于趋势的延续性,也可能来之更深入的思考与总结)

人必须具有一定的喜好、主观性的判断,才能面对未知作出自己的裁决。而这种主观性的裁决,在投资市场中就体现在投资者的买入或卖出。

趋势操作者相信趋势会延续下去,因此买入,如果顺利他会再进行加仓操作,最终累积足够大的利润,这些利润足以抵销失败的损失,并且仍有盈余。

趋势操作者之所以能够盈利,只是因为他相信“趋势会延续并给自己带来利润”,只是因为他相信这个观念。这完全是主观性的,因此也有人说投资是一种信仰,这应该是正确的。

所以没有所谓客观交易者。所谓客观交易者,只是把他的主观转移到其交易系统中,而这个交易系统是主观性的产物,它总是基于一定的假设和前提。

[backcolor=inherit]盈利基于主观,同样亏损也基于主观。只是亏损者相信的东西,大都是没有经过深入思考的,没有经过仔细论证,甚至亏损者相信的只是一时的冲动、对盈利的渴求、对恐惧的臣服。比如说在上涨中看下跌,可能是一种逆反心理、一种英雄主义、一种便宜心理;比如说在谷底割肉,只是因为再也受不了亏损的压迫。[/backcolor]

[backcolor=inherit]所以说盈利或者亏损,只是取决于你相信了什么。[/backcolor]

[backcolor=inherit]——不过,你相信什么,其实也不重要。[/backcolor]

[backcolor=inherit] [/backcolor]

韬客社区www.talkfx.co