22楼

小木鱼么 发表于 2022-2-9 20:44

楼主一波止损多少点啊

韬客社区www.talkfx.co

23楼

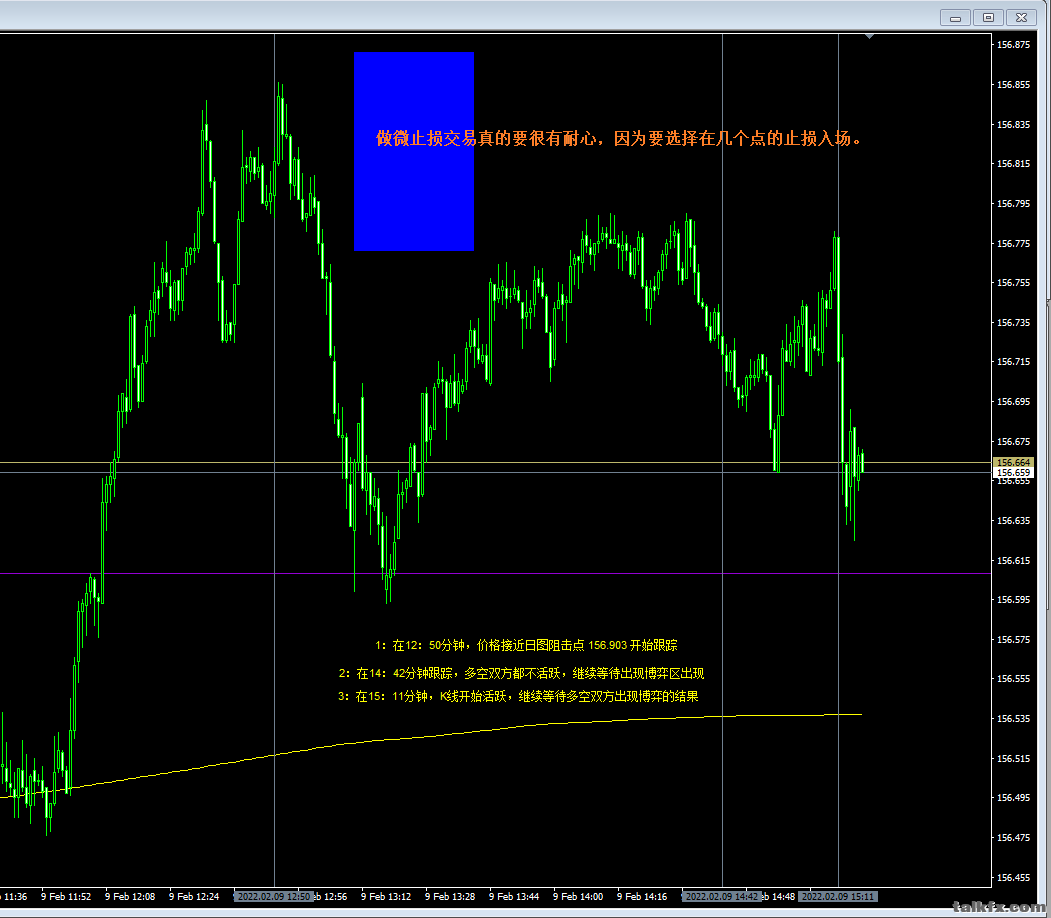

在微止损的跟踪时,要分清“有效K线”与“浮游K线”。当价格未到达多空双方出现博弈时,“浮游K线”段就不用盯盘,因为大资金还未参与交易,

韬客社区www.talkfx.co

24楼

微止损入场时就要选择最短的K线段入场,因为这时的止损可以最少。所以,入场一般是选 择在多空双方博弈之后,分出了胜负时。会有一段“浮游K线”段,也就是说大资金已经完成了入场。

韬客社区www.talkfx.co

26楼

这里微止损就是要做到能判断“博弈”中,哪一方胜出。等待“浮游K线”段入场,这时的K线最短,只有这样才能做到用最少的止损入场。

韬客社区www.talkfx.co

27楼

陈荐忠A 发表于 2022-2-9 21:57

开仓k线吗

韬客社区www.talkfx.co

28楼

交易的高阶知识:

高阶知识1:一个简单的交易线路分类,分别是刻、时、天、周、月、季、年对应高频、超短、短、中短、中、长、超长。持仓时间小于1小时为高频,大于1小时小于1天为超短,此二者为日内交易。大于一天小于一周为短线,大于一周小于一月为中短,大于一月小于一季为中线,大于一季小于一年为长线,大于一年为超长线。

高阶知识2:记住支撑(直接的反转),忘记阻力(转入盘整)。趋势遇到支撑会嘎然而止,趋势突破阻力会势如破竹。

趋势在没有碰到支撑前如果想调头需要先收敛,再发散(盘整),发散之后才会调头,其中发散过程会上下打交易者的脸。趋势碰到支撑会直接调头(如V型反转)。

高阶知识3: 所有交易规律都存在对应的逆向规律,如同物质暗物质的关系,笃信某个规律而忘记逆向规律必栽。

高阶知识4:交易最困难的部分之一就是区分支撑和阻力。这是交易高手的核心技术,别人不会教你,你要自己摸索。交易的核心技术真高手不会泄露,别指望别人倾囊相授。

高阶知识5:交易者需要把鱼头鱼身子鱼尾都吃干净,如果你只能吃鱼身,或是只能吃鱼头鱼尾,或者你分不清鱼头鱼身子鱼尾,那么长久下来你就会成为输家,出现阶段利润只是因为运气好,最后利润还会还回去。

高阶知识6:杠杆即带来利润也带来风险,暴利能力完全等于暴亏能力,短期盈利越高风险越大水平越菜,只有两年以上时间累积获取一定利润才能叫有水平,三个月以下时间暴利越高水平越菜。不能稳定盈利之前,使用杠杆获利只会害己,没有意义。

高阶知识8:对于波段交易来说,短线中线长线的交易手法完全相同,能短则能长,能长则能短。波段交易是交易手法的最高阶段,资金小的波段高手必做短线,资金大了之后才被迫改做长线,或是为了轻松生活才改做长线。

韬客社区www.talkfx.co

30楼

高阶知识9:等待是指等待支撑、等待大阴大阳、等待拐点,等待支撑是左侧交易,等待大阴大阳是右侧交易,等待拐点是右左侧交易,既右又左,既左又右。只会等待大阴大阳会死于趋势发动前的洗盘,且丧失振荡利润,只会等待支撑会丧失趋势机会,只会等待拐点入场机会就太少了。支撑到了你要入场,趋势启动了你要追单,不会等待拐点你就丧失了最佳盈亏比入场点。三种交易方式缺一不可,只会一种不行。

高阶知识11:越是正确的手法越是获利艰难,越是错误的手法越是获利容易。 趋利避害的本能让交易者难以接近阳光大道,让交易者在错误的道路上越走越远。正确的交易手法往往是日日亏周周亏月月亏,需要连续亏三年以上,很少有人能在正确的路上坚持亏损,都是不约而同的走上大赚邪路,然后一次性掉入爆仓悬崖。

高阶知识14:大的趋势,哪怕是大回调,通常要经历长期收敛和长期发散(为了聚集资金)。没有收敛发散就走不远 ,所以一年一月中的好机会只有那么几次,你必须要学会追趋势。追趋势、等回调、等拐点,这三种标准技能必须都要精熟。一招鲜吃遍天是想当然,机会数量被限制了,机会天天有是错误的说法,好机会不能让它溜走。如果没有杠杆,你就不会觉得机会很多了。

高阶知识15:支撑、阻力、拐点你必须都要精熟,箱体回调、波浪回调、通道回调你都要精熟,左侧右侧交易你都要熟练应用。错误的想法是以为可以依靠心态获胜和一招获胜,市场中的好机会数量太少,只会一招的人会损失大量的获利机会,致使收益过低不能抵挡意外风险。

高阶知识16:如果划分的细一点,顺势交易分左侧和右侧,逆势交易也分左侧和右侧。真正要舍弃的是逆势交易,而不是左侧交易。 最佳交易手法是顺势右左侧交易,但机会太少;其次是逆势右左侧交易,机会稍多;再次是顺势追单右侧交易;再次是顺势左侧交易。

韬客社区www.talkfx.co

31楼

高阶知识27:如何定义势?冲向阻力的就是势,冲向支撑的就是回调。在没碰到支撑之前,回头要经历收敛和发散,碰到支撑之后,会立即掉头。接飞刀我不太喜欢,但飞刀接的好的确实是高手。有的人跑到阻力位接飞刀,那就错了。

高阶知识29:试仓是看日线看周线做中长线的交易者的事,做短线的不需要试仓。

高阶知识30:行情的末尾出现同向大阴或大阳,那只有一个原因,大户被止损了,短期进攻结束。如果说此时你不接飞刀或不拍火箭,那确实太浪费机会。切记机会次数不是无限的,而是极其有限。机会太多市场会失效,每个市场的机会次数和机会幅度被无形之手控制了。

高阶知识31:有效的进功是钝刀割肉 ,千万不要在缓慢的行情中逆势开仓,好的入场位置是拿来骗人入场的。只可重势和重波动率,切不可重形态位置和重价位。

高阶知识32:只有在显著的小震荡区间里,才可以逆势入场。大震荡区间和大趋势,可挡利锋不可以挡钝锋,钝锋之后是利锋,80%的行情以利锋形式结束(大户止损了)。

高阶知识40:妨碍你成功的最大敌人就是高杠杆,在你五年点数盈亏比没有达到1.3之前,坚持使用无杠杆交易,这就是成功秘籍之一。在无杠杆交易模式下,模拟仓的效果完全等于真实仓。五年点数盈亏比达到1.3,你就到达了胜利的彼岸,超越了绝大部分基金经理。只有1%的

高阶知识42:经典错误:

1,高抛低吸。

2,长期持有。

3,截断亏损让利润奔跑。

4,网格交易。

5,盈利加仓亏损减仓。

至于什么基本面分析,心理分析,更是错的离谱。除量化交易和刷单交易外,不识波段永远不会迈进稳定盈利的殿堂。

高阶知识46:每一条交易规律都不能说它错,也不能说它对,因为每一条规律都有它的适用条件,满足适用条件下才是对的,不满足适用条件就是错的。

索罗斯的交易名言就是高抛低吸四个字,我说它错,是因为我们绝大多数人满足不了它的成立条件。长期来看,所有的金融商品都处于长期箱体震荡中,这个长期震荡就是高抛低吸的成立条件。以商品期货而言,商品价格总是跌过变动生产成本,注意,变动生产成本比生产成本还低得多,商品价格总是要涨到一个泡沫颠峰,从历史来看,总要涨到变动成本价的五倍。索罗斯的高抛低吸就是指变动成本价入手泡沫颠峰价出手,这个周期通常是三年以上。对股市来说,峰底是过去十年的历史低价,峰顶是历史高价,或是历史高价的1.618倍。汇市的峰底也是十年低价,峰顶是历史高价。高抛低吸就是建立在长期箱体震荡的基础之上,周期超长。如果你用小周期去套用高抛低吸,很容易吃亏。比如黄金价格1300美元,你1000美元吸入,但它的底部却是400美金。高抛低吸玩的是超长周期箱体,不是说价格便宜就能进。散户最喜欢是价格跌30%就进,不知道需要按照箱体操作。

高阶知识48:截断亏损让利润奔跑,这大概是最著名的谬论了,它不能让你获利。交易要么按照箱体操作,要么按照波段操作。价格奔跑到箱顶,你不抛,空欢喜一场。价格跑到波段八段论的五浪,三浪论的三浪,你不抛,还是空欢喜一场。盈利需要有坚实的理论基础,目前市场最有效的理论基础就是波段论,你不能掌握波段,除量化交易和刷单外,你终究不能迈入稳定殿堂,所有的获利都是基于好运气。截断亏损让利润奔跑是一个自我麻醉的空洞口号,绝没有可能给你带来稳定获利。试想人人都能办到的事怎么可能能从别人口袋里掏钱?经纪商们安排了另外一种说法配套麻醉客户:坚持让利润奔跑不能获利的原因是你心理素质不行,聪明人和天才们心理素质也不高,只要你修炼出好的心理素质就一定能战胜天才。

高阶知识50:多数网格交易执行亏损加仓盈利减仓,也有网格交易执行盈利加仓亏损减仓。但盈利加仓亏损减仓不是稳定盈利的规则,加减仓的规则只能跟着波浪理论来。可以回调浪加仓,可以突破加仓,也可以突破减仓,小浪顶减仓,但总规则是波浪,而不是盈利加亏损减。

韬客社区www.talkfx.co

32楼

高阶知识58: 四大盈利指标(盈利率、盈亏比、胜率比、盈利回撤比)

1,盈利率。盈利率指标所有人都熟悉,不用解释。它的缺点是盈利率和风险之间的关系是指数关系。风险放大一倍,短期盈利率放大一倍,但长期盈利率不是放大一倍,而是近似2次方。风险放大3倍,长期盈利率就是3次方。风险放大1.5倍,长期盈利率就是放大1.5次方。同样,风险缩小3.5倍,长期盈利率就要开3.5次方。对这种指数关系不了解是交易员滥用杠杆的根源。因为杠杆的原因,盈利率基本不能反映交易员的水平,是最不可靠的指标,但大众却几乎把盈利率当成唯一指标。

2,盈亏比。盈亏比有两种定义,一种是下单后止盈点数与止损点数的比值,这个比值的实际意义很小;一种是盈利单盈利总和除以亏损单亏损总和,我这里说的是后者。盈亏比在字面上很好理解,但很少有人真正理解这个指标的意义。大型机构考核交易员的绝对指标就是盈亏比。一个没有高盈亏比的交易员,盈利率再高,也算不上水平高。举个例子,交易就像给水池放水,有进水管,还有出水管,出水管永远不会关,要想把水池灌满,进水管的进水量必须要大于出水管的出水量。盈利能力就是进水管,亏损能力就是出水管。盈亏比越大越好。通常三年以下的交易员无法让盈亏比达到1。盈亏比能达到1.2就已经是高手了。长期盈亏比能达到1.5,毫不夸张的说,你已经是顶尖高手,身杯绝世武功。

盈亏比的缺点和和盈利率一样,无法摆脱杠杆对短期盈亏比的影响。杠杆对短期盈亏比的影响是指数级的,幸运的是,杠杆对长期赢亏比的影响忽略不计。无论你怎么样暴利,统计三年盈亏比,并不会产生太多扭曲。三个月以下的盈亏比意义不大,一年的盈亏比已经有了显著意义,能够说明一个交易员的水平,三年的盈亏比数据,几乎可以肯定一个交易员的交易水平。

几乎所有的软件都会统计盈亏比,但却没有直接算出来,需要人工计算。MT4软件,文华软件,历史数据报告都统计了盈利总和和亏损总和,一除便知,不明所以的人却以为那些统计是无意义的。

3,胜率比。胜率比多数人也知道,但真正的计算要用加权法,不加权单纯比较胜率没有任何意义。胜率比的计算很简单,胜率乘以平均盈利数,再除以负率乘以平均亏损数。MT4软件统计的是金额不是点数,这种算法下,胜率比等于盈亏比。但有很多软件统计的是点数而不是金额,这样结果就和盈亏比有了显著差别,远比盈亏比更能体现交易者的交易水平。很多人因为使用大杠杆导致频繁暴仓,这样统计盈亏比可能很吃亏,也可能很划算。胜率比摒弃了杠杆对盈亏比的扭曲,完全代表了交易者的交易水平。胜率比评价需要加上时间框架,一年以上时间才有意义。

4,盈利回撤比。胜率比和盈亏比都不能反映交易者的风险控制水平。有很高盈亏比的人可能会让交易置于风险之中,加入盈利回撤比之后,就反映了风险控制。机构的回撤率一般定为15%或10%,5%是风控设定,是止损设定,不可能是最大回撤设定。在不同的回撤设定下,盈利回撤比完全不一样。我这里假定一个标准,就是基于10%回撤下的盈利回撤比。假设一个人的回撤率是20%,年盈利率是100%,那么他的盈利回撤比就是4.1。表明它的年获利水平是风险控制水平的4.1倍。计算过程就是2开平方减1再除以10%。盈亏比的时间设定可以是三个月,可以是三年,但通常是恒定的,并不随时间变化而变化。而盈利回撤比随时间变化而变化,季数据和年数据以及三年数据差异很大,通常统计年盈利回撤比,这个指标远比盈亏比和胜率比科学,更能反映交易者的风险控制和交易能力。回撤设定越大,盈亏比越高。回撤设定越小,盈亏比越低。盈利回撤比几乎不受杠杆和风险设定的影响,精确的反映了一个人的获利能力。但如果时间太短,只有几个月或一两年,盈利回撤比就不够精确反映交易能力。一般三年以上的年盈利回撤比数据,才能较准确的反映一个交易员的交易稳定性。三年以下的,运气成份多。无论如何,盈利回撤比数据都远比盈亏比和胜率比要科学。

盈利回撤比(基于10%回撤)的计算方法是:某个时间段的最大回撤率除以10%,得到一个倍数。然后再把盈利率开这个倍数方,再把这个结果减1,再除以10%,得到某个时间段的盈利回撤比。一般以年为单位。

年盈利回撤比达到3,顶尖高手。达到4,神级高手。这个指标受制于长短线,长线运气成分多,中短线去除了运气因素。

高阶知识59:顺势真突破多,逆势假突破多,收敛发散局面上下都是假突破,真突破之前伴随若干正向假突破和逆向假突破,真突破之前多数伴有逆向假突破。

韬客社区www.talkfx.co

33楼

高阶知识60:大小周期冲突怎么办?执行小周期指示。

高阶知识64:金字塔尖的交易员毫无争议是波段交易员,波段交易员是所有交易员当中最牛逼的,所以波段交易员比99%的基金经理厉害。

波段交易的理论基础完全一样,长中短线交易手法完全相同,但因为技术掌握程度的不同和交易手续费的天然障碍,短线波段永远比长线波段要难。在持仓周期达一年以上的长波段交易里,交易方向具有一定确定性,短波段交易不存在确定性。

所以,天下最难的交易是短波段交易,越短越难,其次是中波段,再次是长波段交易,波段交易生存的是第四类基金经理。再次是短线概率交易,再次是中线概率交易,再次是量化交易,这三者即我所说的第三类基金经理。再次是中长线运气交易,即第二类基金经理。再次是投资交易,即第一类基金经理。

真正能靠交易获利的交易员,波段交易员和能靠交易获利的交易员相比,稳定性更高。

高阶知识66:账户的盈利分析主要看点数盈亏比和收益风险比,单纯的盈利率没有任何意义。

高阶知识83:散户交易中的唯一敌人是图形规律,不是大资金,不是机构,不是阴谋。

高阶知识87:交易高手的必要三条件:专职交易多年,长期交易记录, 一定量的资金。

你都未能长期专职交易,证明你不相信自己的交易能力。

你都未有长期交易记录,证明你没有实现长期稳定。

你都未能有一定量的资金,你靠什么活着?

大神多数判断集中在走势展开的临界点上,或是拐点,或是启动点。菜鸟判断后要很久长能展开趋势。对错概率上大神和菜鸟没有明显差距,是否判断在临界位置和临界时间点上有显著差距。

所以判断一个人是否有足够功力不是看他对错概率有多高,而是看他判断后是否总是在几分钟几小时后展开趋势。真大神可以达到70%概率,每十次判断有七次在短时间内展开趋势,真大神的方向对错概率和菜鸟差距会一直都很小,只有几个百分点,止盈止损比1:1,对的概率始终停留在百分之五十多一点。

要想摆脱暴利暴亏,唯一的办法是放弃杠杆或使用三倍以下实际杠杆。

高阶知识96:只有菜鸟才存在心理问题,对于成熟的交易者来说,并不存在心理问题。心理问题并不会因为自我修炼而提高,只有完全认识清楚市场规律之后,只有完全掌握技术分析之后,心理问题才能自然被消灭。心理问题被消灭的基础是技术分析能力的提高,而不是闭门修炼,但成为一个成熟的技术分析交易者的概率不足千分之一,所以绝大多数交易者都存在心理问题。这些交易者通常会本末倒置,把交易的失败归结为是心理问题而不是技术分析能力不够。总而言之,心理问题是交易者不能稳定盈利产生的外在表象而不是不能稳定的形成根源,是结果而不是原因。技术分析能力不足才是交易者不能稳定盈利的根源和原因。

高阶知识98:自律并不能帮助你成功,强自律只有一点点优势。成功的两个前提条件:一是必须极低杠杆,二是必须找到了市场的本源规律。高杠杆情况下,你就是自律如机器也是白搭,你就是技术高超如神仙也是白搭。没有找到本源规律,你再自律杠杆再轻也是白搭。交易市场上的神仙太多,他们却不知道成功必须建立在极低杠杆和掌握本源规律之上,他们只知道拼命喝鸡汤。

高阶知识99:几种深入菜鸟心的错误说法:

1,交易要落袋为安。真相是落袋为安没有一丁点意义,你必须要掌握本源规律,按规律出场,落袋为安是错误的。

2,不离开市场你就不能摆脱爆仓风险。真相是风险主要由杠杆导致,高杠杆情况下任何人无法摆脱爆仓风险。极低杠杆情况下,顶尖高手永远不可能爆仓,只是获利有些艰难。

3,盈利率越高水平越高。真相是盈利率和水平完全无关。高盈利率只是高杠杆碰到了好运气,盈利率不能说越高越菜,但高肯定就等于菜。在极低杠杆情况下,没有人能够做到年盈利率是最大回撤的六倍以上,二倍以上即有可能是高手,三四倍就是顶尖高手。

以上三个规则都是深入菜鸟之心,恰恰三个都错的离谱。

34楼

高阶知识103:单就交易而言,金融专业出身和非金融专业出身相比,没有一丁点优势。金融专业知识可以应用在其它金融相关工作上,但在交易上几乎没有帮助,反而有害。

高阶知识105:除超短单外,下反手单极不明智。平仓点和开仓点并不相等,开仓应右侧,平仓应左侧。

高阶知识109:暴利者的爆仓速度。任何人在适度短时间段内的盈利能力都约等于亏损能力,只有通过交易次数和交易时间的积累,长时间段的盈利能力才能逐渐大于亏损能力。因为盈利能力和亏损能力基本相当,所以任何人短时间内翻倍的速度都约等于爆仓的速度,即使时间上有差距,也差距不大。只有时间长度和交易次数不断拉大之后,才会出现盈利能力累积为亏损能力的二倍三倍。

一个暴利者翻倍需要多长时间?有的人只需要几十分钟,有的人只需要几个小时,有的人需要几个月,有的人需要几年。需要几十分钟即能翻倍的人 ,自然是几十分钟的爆仓速度。需要几个月翻倍的人,自然几个月就能爆仓。需要几年时间翻倍的人,有可能因为时间上和交易次数上累积的盈利优势,爆仓需要的时间可能达到翻倍需要时间的二倍,甚至永远不会爆仓。

所以不必羡慕任何人的暴利,他们不过是中彩票的人之一。算算他们翻倍需要多长时间,那就是他们的爆仓速度。期货一个月爆仓一次,这种爆仓速度你能接受吗?外汇几天爆仓一次,这个爆仓速度你能承受吗?

看到任何短线暴利者的翻倍暴利速度,你就看到了他们的爆仓速度。

高阶知识110:止损大小和K线总长度成正比关系,K线总长度越长,止损越大。制订的止损大小要和K线总长度匹配。

高阶知识170:摆脱小震荡获利实现大波段获利是走向彼岸的唯一手段。

高阶知识174:圣杯就是盈利与亏损均匀分布,没有办法实现暴利。当你坚信市场是某个方向时,你会赚的特别多,你会长时间的连续胜利,暴利如探囊取物。但是,你没有看到风险,当你坚信一个方向恰巧你方向看错了,那么你会长时间的亏损,连续的亏损,重仓者爆仓如家常便饭。只有你眼睛里不再有主观方向,不再有长线方向,不再被任何人干扰方向判断,尤其是不受所谓交易逻辑干扰,不受基本面干扰。这时你盈利会变得异常困难,盈利与亏损交叉,几乎不会出现长时间连胜或连亏,这时你才找到了交易的真谛。也就是当你不再连胜而且根本看不到连胜的希望时,你才找到了圣杯。暴利出现或者连胜出现恰恰走到了圣杯的反面,圣杯就是盈利与亏损均匀分布,没有办法出现长时间连胜,没有办法实现暴利,哪怕采用高杠杆都无法实现暴利,因为亏损来得太均匀太快,高杠杆会均匀的爆仓。只要你账户出现暴利,证明你离圣杯太远。都以为圣杯是华丽的美好的,其实圣杯恰恰是苦涩的丑陋的,会一直用均匀出现的亏损煎熬你。得到圣杯的人再也没有办法实现暴利,但是他能在市场上永生。

你以为圣杯是暴利,但结果恰恰相反,圣杯是无法实现暴利,只能在微利中艰难前行。盈利与亏损均匀分布才是拿到圣杯的表象,圣杯的内在是无法暴利只能微利。

高阶知识175:为什么暴利者能够实现暴利?我的圣杯理论是盈利与亏损均匀分布,无法实现暴利只能微利。任何人的短期盈利能力都非常接近亏损能力,这是盈利与亏损均匀分布的理论基础。只有长时间和多次交易后,高手才能一点一点的积累出微小优势,短期内的优势忽略不计,三年五年几百上万次交易后,高手才能积累出盈利远大于亏损的优势。暴利者呢?他的盈利不是积累出来的,而是回避了亏损期,多数是因为运气好回避了大量的亏损期,加上高杠杆,就形成了暴利。亏损期不会消失,它会伴随任何高手终身。因为重仓,高手在亏损期里会爆仓N次。暴利实现的前提条件一是高杠杆,二是时间要够长。交易级别越大,越容易配合高杠杆实现暴利。交易级别非常小,比如日内交易,那需要配合几百倍的杠杆才能实现暴利。所以,期货暴利者实际上都是中长线满仓。可能表面上看不像长线,但实际上他看周k线交易,看基本面交易,他的方向转换周期是几个月以上,所以他才能借长线方向预测的偏执之力实现暴利。为什么很多人喜欢基本面分析?因为在基本面分析的偏执中,他屡次尝受到暴利的滋味。期货暴利者的必然特征是傻多傻空,极少转变方向,即便经常平仓,也是实际上的中长线交易者。假设一个人多空方向转换平均需要一个月的时间,那么即使他一个月交易了二十次,他的实际交易手法仍然是中长线。基本面派的多空转向时间非常长,所以基本都是中长线交易,重仓干很容易实现暴利,暴亏的概率和速度与暴利相同。

韬客社区www.talkfx.co

35楼

高阶知识176:人们为什么难以接近圣杯?因为趋利避害是人的本性,人的本性是追求盈利的方法避免亏损的方法。一个交易手法多次出现亏损他就会放弃,他会想尽一切办法回避亏损,但亏损实际上没有办法回避。交易者无非三种类型,一种是高胜率大亏损,一种是低胜率大盈利,一种是中等胜率盈亏相当,圣杯主要产生在第三种人之中。要想接近圣杯,就需要突破趋利避害的人之本性,忍受不了亏损从而不断更换交易方法就是接近圣杯的最大障碍。对暴利的过度喜爱,不暴利就不舒服,这让老手离圣杯越来越远。

高阶知识177:你的单次交易盈利率是多少?一次完整交易不是指你平仓,而是指你清仓。单次盈利率是指你交易一次平均的盈利率。小止盈胜利概率自然高,但单次盈利率就会很低。交易周期越长,单次盈利率越高,但代价是时间,胜利果实被累积的次数就少。假设你的单次盈利率是1%,那么一年交易一次的盈利率就是1%,交易二十次就是盈利20%。有的人一年交易一千次,年盈利是50%,那么他的单次盈利率率就是0.05%。如果一年交易五次就有50%,那么单次盈利率就是10%。

高阶知识178:足够简单但却接近k线本源规律的交易系统是成功的基础。菜鸟99%牺牲在远离本源的简单系统上,老手和高手大部分牺牲在复杂系统上,小部分牺牲在简单系统上。

高阶知识179:尽可能缩短你所看到的k线总长度,越短越好,直至你完全没有办法取得优势。k线总长度越长盈利越容易,但想要稳定需要的时间也越长。长度越短,盈利越困难,从最困难的地方进行魔鬼训练,然后一点一点的延长长度。初学者看这条规则没有意义,交易七年八年后再执行这一条。你需要的不是赚钱,是稳定。

高阶知识181:什么算稳定盈利?一个账户或衔接账户在最大回撤不超过30%的情况下十年复利率超过20%,或是最大回撤小于50%十年复利超过30%,即为稳定盈利。这样的中国期货人或中国外汇人的数量总和只有小几百个,甚至不到一百个。其它所谓亿元大账户或暴利者或基金账户并不能算稳定盈利。

高阶知识182:我无数次思来想去,但找不到任何优势方案。无论在图形的任何位置出手,都找不到优势,任何位置都会出现变体,抵消优势。本源就是图形的分形规律,它可以抵御任何形式的攻击而保持不变。你没有办法通过几十上百次交易赢它,赢它需要累积上千次交易。自以为几十次交易能赢它的人后面还会面临几十次亏损,有的人幸运的用这几十次交易赚了几十倍,不知道后面还会面临爆仓数次。上天太神奇,制造出可以应对任何攻击的分形体。

高阶知识183:每个人都有可能在最大回撤10%的情况下实现100%利润,你再扩大8倍杠杆,回撤率也只有80%,没有爆仓,但收益却是256倍。每个人每年都有机会在最大回撤30%的情况下实现100%收益,你再扩大3倍杠杆,最大回撤90%,收益却是8倍。也就是说,如果重仓,每个人每年都有赚取8倍的机会,每个人都有可能实现短期256倍的机会。代价呢?代价是同样大的,暴亏机会等于暴利机会。暴利很容易,关键看如何取舍,是取一辈子交易小资金,还是取大资金交易。最终,最顶级的交易员的盈利能力只比风险控制能力高一点点,这就是资本市场守恒规则。

高阶知识185:技术分析的神奇之处在于:在不同的图形之下、在不同的时间长度之下、在不同的指标之下,多空方向完全不同,它们互为矛盾,激烈斗争。多空概率乘以多空空间的乘积相等。任何图形都有对应的反向图形。所以,无论如何你都要忍受亏损与盈利同在。以为自己可以长期回避大量亏损是错误的想法,你能暴利的根本原因是你视角太长,你的暴利只存在于你的视角周期内,在几个视角周期长度里,你必然要经历同样速度和频次的暴亏。只有你的长期盈利大过长期亏损很多后,你才可以依靠低杠杆长期生存在这个市场。暴利几百倍真的没有意义,因为你还会把这钱爆掉。

高阶知识189:所有暴利必然付出的代价就是放弃严格的风控甚至是放弃风控。大赛排行榜上95%的人和普通人一样是低手,普通人放弃风控就有机会获取暴利,成功概率如同中彩票。放弃风控后,短线暴利难,长线暴利容易。期货暴利者几乎都是中长线,都是放弃风控。别听人说他是日内交易者,每天了结全部头寸才是日内交易者。暴利交易者都放弃了风控,止损周期极长,不是短线。

高阶知识191:三类人可能会羡慕暴利者。一类是短线交易者,一类是有严格风控规则的人,一类是低杠杆交易的人。短线交易难以获取暴利,所以他们羡慕暴利者。风控严格的人无法获取暴利,所以他们羡慕暴利者。低杠杆交易者杜绝了暴利的可能,所以羡慕暴利者。高杠杆交易者、中长线交易者和无风控规则的人不会羡慕暴利者,他们自己就经常暴利,他们会觉得交易很容易,会沉迷在暴利交易里难以自拔成为没有前途的人。

高阶知识193:就我个人观察到的本源规律而已,无论是顺势交易还是逆势交易都是错的。顺大势逆小势大错,顺小势逆大势小错,顺势交易错,逆势交易错,你必须按照图形的本源规律进场出场。至于本源规律是什么?别问我,我不可能详细的说。

高阶知识194:趋势不会突然停止,趋势不会不经震荡而起,震荡幅度和震荡时间决定趋势长度,这些常见的规律都只是说对了一半,不具有确定性。差不多所有的技术分析规律都只是说对了一半,都不具有确定性。未发现有确定性的技术分析规律,所以我无法理解为什么会有大量的“高手”总结出的规律是看准机会重仓。

高阶知识195:每日三省,你抛弃小振荡了吗?小振荡入场,最容易被上下打脸,得不偿失,而且止损之后也不好继续入场,没办法扳回损失。趋势市之中,止损了可反手,盈利了可持续持仓。抛弃了小振荡,你就离成功就近了。小振荡和大振荡互相嵌套,趋势就是大振荡的一部分。

高阶知识196:行情只有两个状态,持续态和反转态。持续态分趋势持续态和振荡持续态,反转态分趋势反转态和振荡反转态。趋势持续态改变后的反转行情会很激烈,振荡持续态之后大部分行情还是振荡持续态,变成趋势持续态的概率很小。所以才需要放弃振荡持续态和振荡反转态,只做趋势持续态和趋势反转态。

高阶知识200:金融市场的本源规律是什么?万物由分子构成,分子由原子构成,原子由夸克构成,夸克粒子是目前发现的最小基本粒子。金融市场上的图形变化万千,但存在一个最基本图形,由它演变出各种图形。这个最基本图形,就是金融世界的夸克粒子,是市场的本源规律,找到了它,你就能长期赢市场。

高阶知识255:最小视角周期长达20天以上加上高杠杆必然收获暴利,最小视角周期大于40天暴利成成绩会比20天好,80天会比40天好。基本面派视角往往长达一年以上,所以必然有暴利经历。但是这种暴利只是不均衡盈利,不均衡盈利和不均衡亏损出现的概率相等,在10个以上最小视角周期后,暴利被完全消解,因为杠杆的原因,会出现更多亏损。

如果你的最小视角周期长达20天以上,你用模拟仓或几千元账户去测试,你不能收获暴利你来骂我。收获了暴利你也不用来感谢我,这还是一场空,稳定之路太长。

最瞧不上那种重复了几次暴利经历就以为自己交易水平了不得的人,你能暴利的唯一原因是你的最小视角周期太长,但你最终会收获一场空。

暴利者慢性子居多,因为慢性子可以忍受中长线交易。在高杠杆的外汇市场,慢性子暴利者和快性子暴利者各占一半,快性子用高杠杆解决了中短线获利艰难的问题。在极微视角领域的超短线交易者中,快性子同样没有办法利用高杠杆实现暴利。

越短暴利越难,越长暴利越容易。

高阶知识256:其实所有人都有暴利经历。每个人的交易过程都会循环性的出现不均衡盈利,把这个不均衡盈利的波动幅度放大,你的不均衡盈利就能几倍增长,放大周期就是放大波动幅度。再施加几倍杠杆,你的不均衡盈利就能扩大几十倍。如果你的最小视角周期太小,手续费就会消融你的不均衡盈利。你把最小视角周期放大,放大带来的波动幅度就赢了手续费。但这些只是不均衡盈利,在十个以上最小视角周期后,不均衡亏损会消解不均衡盈利,暴利就消失了。

韬客社区www.talkfx.co

36楼

高阶知识257:我个人交易选择的最大视角是几个小时,最小视角也是几个小时,但我完全不主张别人学习我这种交易疯子,这种和手续费战斗的玩法太难太难了。我建议别人把最小视角调整为十天以上,把最大视角调整为六十天以下。不要用杠杆,在300天的周期里,你赢的机会很小。那些暴利者表面上赢了,是因为他的最小视角周期和最大视角周期都很大,他们的稳定周期需要长达二三年以上,二三年时间收获一场空,这个时间代价太大了。

高阶知识258:如果你能看懂分形数学,你就会对暴利彻底绝望,知道长期暴利之路在数学理论上已经被彻底堵死了。理论上堵死的东西,想突破无异于大战风车和造永动机。可惜,有能力看懂分形数学的人不足千分之一,所以一直会有很多做梦者与风车战斗。在图形的任意位置,向上和向下的空间乘概率之积相等,这决定了无法长期暴利,这是金融市场的能量守恒定律。

高阶知识263:当你的市价下单量大于流动性之时,下单后几秒的K线图形与你的下单方向会相反。

高阶知识264:震荡是限价单的结果,大阴大阳是市价单的结果。

高阶知识267:收益风险比关系很可能是由上级振荡与下级振荡的比例关系确定,只是猜想。这个比例的平均数可能是一个宇宙常数。

高阶知识170:暴利能长期存在的必然前提是低流动性。在低流动性领域存在许多暴利现象,这些人是不需要资金的,也承载不了大资金。在高流动性领域,顶级交易员的短中长线大小资金的收益能力基本相等。

高阶知识280:我个人只在交易的前三年不断实现暴利,就是一个星期二倍一个月十倍的那种,同时也不断爆仓。痛定思痛,而后的七年时间里交易水平越来越高,也实现了五年稳定,但再也没有实现一次半年翻倍的暴利,一次也没有。现在只能一年百分之几十利润,翻倍根本不敢奢望,但我可以坚定的宣布我能长生于市场,我不需要用退出的方式保留利润。你可以认为我交易水平低,但我就是能长生。

我就是一个交易疯子,在交易中我感受到无尽的快乐。我十年交易了四万小时以上,十年如一日每天交易14至16个小时,交易次数远远超过了十万次,十年相当于别人做了四十年。

高阶知识281:能实现多少倍暴利和交易水平几乎没有关系,只和你的交易手法有关系。主要是视角长短和杠杆大小决定了交易倍数,而不是交易水平决定了交易倍数。一个新手交易的第一周也能实现几倍暴利,越是新手越是容易实现暴利,越是老手越难实现暴利,视角越短越难实现暴利,杠杆越小越难实现暴利。

高阶知识282:绝大多数人都能在交易的前三月实现暴利,而后才学会调整杠杆大小和视角大小。杠杆大小的调整和视角大小的调整因人而异,有的人会调大,有的人会调小,而后多数人暴利水平降低,有一小部分人仍然无知无畏的维持大杠杆和大视角,继续奔跑在暴利路上。在交易一两年之后,几乎所有的交易者都收获了虚无的迷之自信,根据性格的不同,调整成了自己喜欢的杠杆和视角,慢慢实现了较长期间歇性暴利。三四年之后,交易者才会不断收获绝望,发现较长期暴利是假的,想实现长期暴利几乎不可能,大部分不够自信的人选择了退出,小部分迷之自信的人继续坚持。坚持到五年以后,悲剧才真正开始,因为付出了五年的代价,他们再也舍不得退出了,他们已经失去了青春,失去了最好的职业晋升期。基本上,80%以上的五年交易者会坚持到八年以上,他们会不断给自己打气,认为没几个人能坚持这么久。真相并不如他们所想,因为坚持五年以上的人基本没有退路了,坚持八年以上几乎就进入绝路。实业之路打工之路因为交易上的坚持被封死了。

在外面的人看不到这些,所以我要劝投机交易者退出。交易如吸毒,你会在吸毒中把自己的职业道路通通封死,而后就没有了退路。

高阶知识289:投机市场最大的诱惑之术就是让菜鸟输得很慢,甚至还能让菜鸟经常暴利。无论是菜鸟还是高手,在市场面前表现都差不多,差别只在毫厘之间,极难从账单上发现差距。很多菜鸟以为自己能从别人的开平仓位置上界定高手,那只是无知自大的幻想。任意高手的账单,在外人看来都是乱七八糟的。只有暴利的账单才会被菜鸟承认是高手,但实际上暴利是菜鸟才能做出来的事。真正的高手除非是抱着赌博的心态做暴利,否则只能做出长期微利账单,微利账单平淡无奇,只会被菜鸟界定为菜鸟。

一个菜鸟,只要用低杠杆,钱是很难输掉的,输得非常慢,但有的菜鸟会用高杠杆,才加快了输钱速度,问题是高手用高杠杆会输得和菜鸟一样快。也就是说无论是菜鸟还是高手,在同杠杆大小同视角长度之下,他们的输钱速度、暴利速度、暴利频率、爆仓频率,这四者几乎都一样。高手表面上看输钱输得慢一些,是因为调小了杠杆调大了视角,菜鸟表面上输钱输的快一些,是在无知的情况下调大了杠杆调小了视角。

问题来了,最后的结果就是:无论是交易六个月还是交易三年,还是交易十年,无论他是高手还是菜鸟,只要他们使用杠杆较大或视角较大,他们都会经常享受暴利的感觉,都会经常有暴利经历,都会惊奇的发现他可能是不世出的天赋之才,都会以为他可能能赢下整个市场。只有那些杠杆很小视角很小的交易者才无法经常经历暴利,不会被胜利冲昏头疼,在绝望中清醒,选择退出。

每个大杠杆大视角的交易者都以为自己是交易奇才,其实只是没看明白市场规律。

为什么怎么劝都劝不了别人退出?因为他们普遍以为自己是天赋之才。

高阶知识290:我足足花了两年的时间才把基本面从大脑里清扫干净。菜鸟交易员刚入市肯定喜欢用基本面分析,因为“常识”告诉我们逻辑上应该如此。我做了两年基本面,清扫基本面也用了两年。可惜现在还偶尔装逼用上基本面。我最想让基本面在大脑里不留一丝痕迹。无论如何都不能用基本面预测市场,太低效太不靠谱太不精确,最好的选择是完全忘记基本面。

高阶知识293:越是觉得交易容易,越是暴利、越是兴奋,越是远离圣杯;越是觉的交易困难,越是微利、越是悲观,越是接近圣杯。绝大多数菜鸟都处在暴利的兴奋之中,觉得未来充满希望,觉得能赢下整个市场,觉得自己是天才。

高阶知识294:如果你的视角是20天,那么你在20天内出现暴利的概率能达到50%,无论你是超级菜鸟还是超级高手,暴利概率的差距可以忽略不计。20天的视角,需要200天来检验是否稳定。20周的视角,需要四年时间来检验是否稳定。多数暴利者的视角长达20周以上。

高阶知识296:如果你能真正的实现中短线稳定,那么你的交易能力就和索罗斯一样,属于同一个域,以后能掌握多少资金,主要凭运气和意愿。如果你能实现超短线波段稳定,那水平就可能比索罗斯还要高。如果你能实现长线稳定,那交易能力至少比巴菲特要高。交易能力和掌握资金大小真没什么关系。

韬客社区www.talkfx.co

38楼

在23时,有美国数据,数据前不能入场,只好继续等待。

39楼

韬客社区www.talkfx.co

40楼

做波段交易的离场条件:

1:1小时图上出现了V形反转。

2:价格下跌到底部后再上穿H1MA20时收割。

韬客社区www.talkfx.co